CAC40 +1.13 % sur la semaine, 8195.21 points !

NOUVEAUTÉ ! CAC40 : Sur la semaine, l'indice CAC40 termine en hausse de +1.13 %, en clôturant à 8195.21 points.

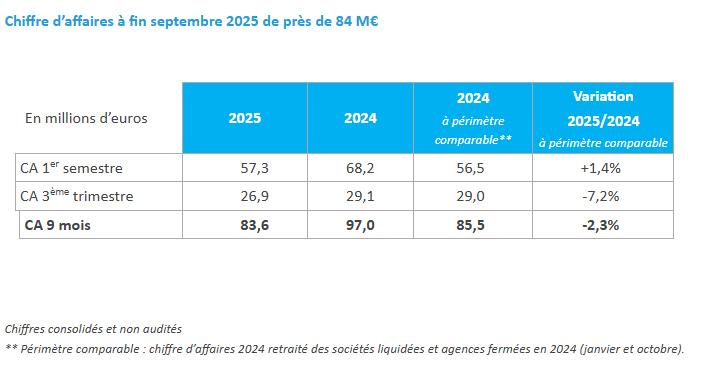

Mare Nostrum, expert des Ressources Humaines pour les PME/ETI, clôture ce 1er semestre 2025 avec un niveau d’activité solide de 57,3 M€.

La banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

Mare Nostrum, expert des Ressources Humaines pour les PME/ETI, clôture ce 1er semestre 2025 avec un niveau d’activité solide de 57,3 M€ sur son nouveau périmètre de consolidation plus resserré. A périmètre comparable, l’activité semestrielle progresse légèrement par rapport au 1er semestre 2024 (+1,4%).

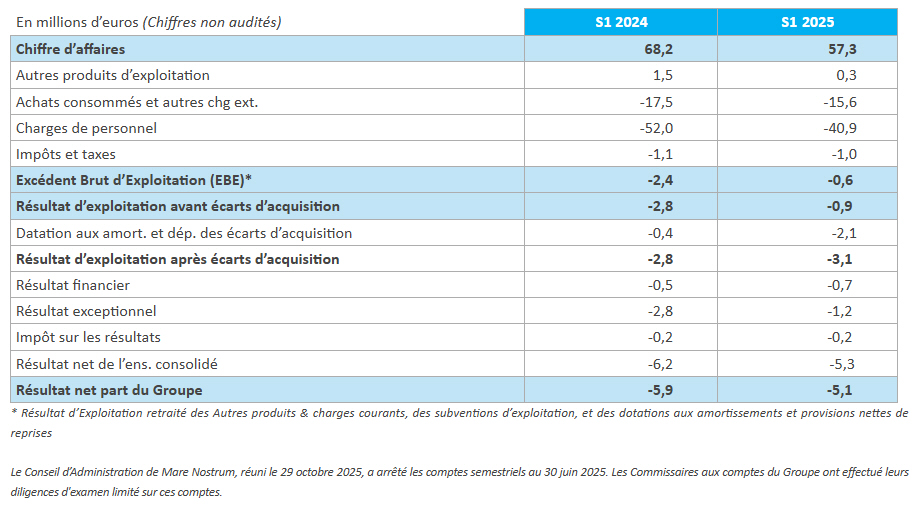

* Résultat d’Exploitation retraité des Autres produits & charges courants, des subventions d’exploitation, et des dotations aux amortissements et provisions nettes de reprises

Le Conseil d’Administration de Mare Nostrum, réuni le 29 octobre 2025, a arrêté les comptes semestriels au 30 juin 2025. Les Commissaires aux comptes du Groupe ont effectué leurs diligences d’examen limité sur ces comptes.

Sur la période, Mare Nostrum a lancé sa nouvelle politique de marques, visant à renforcer la compréhension, la visibilité et la notoriété du Groupe[4], tout en favorisant les économies d’échelle. Cette nouvelle stratégie de marques s’est notamment matérialisée par le regroupement des activités d’intérim sous la marque Tridentt Travail Temporaire.

Dans la continuité de l’exercice 2024, le Groupe a poursuivi l’optimisation de ses charges opérationnelles permettant aux achats consommés et autres charges externes de baisser de 11% sur ce 1er semestre 2025 pour s’établir à 15,6 M€ contre 17,5 M€ l’an passé. Elles bénéficient notamment de la réduction du parc immobilier qui a permis d’abaisser de 40% les loyers du Groupe sur la période. De même, les charges de personnel diminuent de 21% pour s’inscrire à 40,9 M€ à fin juin 2025 contre 52 M€ au S1 2024.

Porté par la réduction des coûts, l’Excédent Brut d’Exploitation s’améliore de + 1,8 M€ et s’approche de l’équilibre à -0,6 M€ contre une perte de – 2,4 M€ au S1 2024. Cette diminution des charges opérationnelles permet au Résultat d’exploitation du 1er semestre 2025 (avant dotations des écarts d’acquisition) de s’apprécier de 3,7 M€ et de s’approcher de l’équilibre (-0,9 M€) contre une perte de -2,8 M€. Ce résultat reflète l’amélioration des performances opérationnelles du Groupe sur le semestre. Après l’enregistrement comptable de dotations liées aux écarts d’acquisition des sociétés Inalvéa (0,7 M€) et AT Patrimoine (1,4 M€), le Résultat d’exploitation s’établit à -3,1 M€.

Ainsi, le Résultat Net Part du Groupe du 1er semestre 2025 ressort à -5,1 M€ en progression de 0,8 M€ par rapport au 1er semestre 2024 grâce à l’amélioration du Résultat exceptionnel de 1,6 M€.

La trésorerie consolidée au 30 juin 2025 s’établit à 7,7 M€ contre 5,4 M€ l’an passé. Ainsi, l’endettement net se porte à 13,7 M€ et les capitaux propres, intégrant la perte du semestre, s’établissent à -18,5 M€. Par ailleurs, le Groupe rappelle qu’il dispose également de 4,8 M€ immobilisés dans le cadre des cautions des garanties financières.

Chiffres consolidés et non audités

** Périmètre comparable : chiffre d’affaires 2024 retraité des sociétés liquidées et agences fermées en 2024 (janvier et octobre).

L’activité Travail Temporaire totalise à fin septembre 2025 un chiffre d’affaires de 67,8 M€ quasiment stable par rapport à l’an passé à périmètre comparable** (68,3 M€). Ce niveau d’activité démontre la résilience de la division dans un contexte de changement de marque pour certaines agences et un marché du Travail Temporaire qui enregistre au niveau national une baisse moyenne de 7,2%[5] du nombre d’intérimaires sur la période.

La division Formation réalise un chiffre d’affaires de 8 M€ sur les 9 premiers mois de 2025 en croissance de 6% par rapport à 2024 (7,5 M€ en 2024). L’activité Portage, réalise sur la période un chiffre d’affaires de 5,7 M€ en recul de 12% par rapport à l’an passé. Cette moindre performance confirme la pertinence de la stratégie du Groupe qui vise à se recentrer sur ses activités historiques.

Le chiffre d’affaires sur 9 mois de la division Recrutement se maintient au même niveau que l’an passé à périmètre comparable, à 0,7 M€ et la division Prestations RH se porte à 1,4 M€ à fin septembre 2025 contre 2,5 M€ en 2024.

Le début du second semestre 2025 a marqué une étape déterminante pour le groupe Mare Nostrum. Cet été, l’approbation des plans de continuation par le Tribunal de commerce a permis au Groupe de sortir de procédure, couronnant ainsi plusieurs mois d’efforts collectifs et d’engagement des équipes. Cette réussite a ouvert la voie à la mise en œuvre de son plan, centrée sur la consolidation des activités stratégiques et la simplification du périmètre.

Conformément à sa nouvelle stratégie, Mare Nostrum vient de procéder à la cession de ses filiales Altros, dédiée au portage salarial, et AT Patrimoine[6], spécialisée dans les solutions d’externalisation pour les administrateurs de biens, lui permettant de pleinement finaliser son recentrage autour de ses quatre piliers : Travail Temporaire, Recrutement, Formation et Prestations RH.

Mare Nostrum déploie cette nouvelle dynamique avec l’ambition d’accélérer son développement dans ses secteurs de prédilection. Le Groupe consolide ainsi sa présence dans le BTP comme les grands travaux et le génie civil, cœur historique de son savoir-faire, tout en structurant deux nouveaux axes de croissance qui sont l’agroalimentaire et la santé, à travers une offre dédiée aux besoins spécifiques de ce secteur en tension.

Fort d’une organisation simplifiée, d’équipes mobilisées et d’une stratégie de marque repensée, le groupe Mare Nostrum aborde l’avenir avec confiance, prêt pour un développement durable axé sur la profitabilité et l’efficience opérationnelle.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Bourse Direct Jusqu'à Bourse direct : 200€ de frais de courtage offerts pendant 4 mois pour un transfert et 200€ pendant 3 mois pour une ouverture de compte. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Bourse Direct Jusqu'à ETF iShares éligibles PEA : frais de transaction à seulement 0.99€ quel que soit le montant investi ! | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Bourse Direct Jusqu'à Offre bourse spéciale débutants CTO ou PEA ou PEA-PME : 50€ offerts ! | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

NOUVEAUTÉ ! CAC40 : Sur la semaine, l'indice CAC40 termine en hausse de +1.13 %, en clôturant à 8195.21 points.

NOUVEAUTÉ ! Avec des montages financiers adéquats, permettant de passer au travers des restrictions réglementaires, les émetteurs d’ETF peuvent même proposer des produits dérivés éligibles au PEA : les ETF à effet (...)

NOUVEAUTÉ ! lundi 5 janvier 2026, la tendance de la bourse est-elle haussière ou baissière ce jour ?

2001-2026 — FranceTransactions.com © Mon Epargne Online