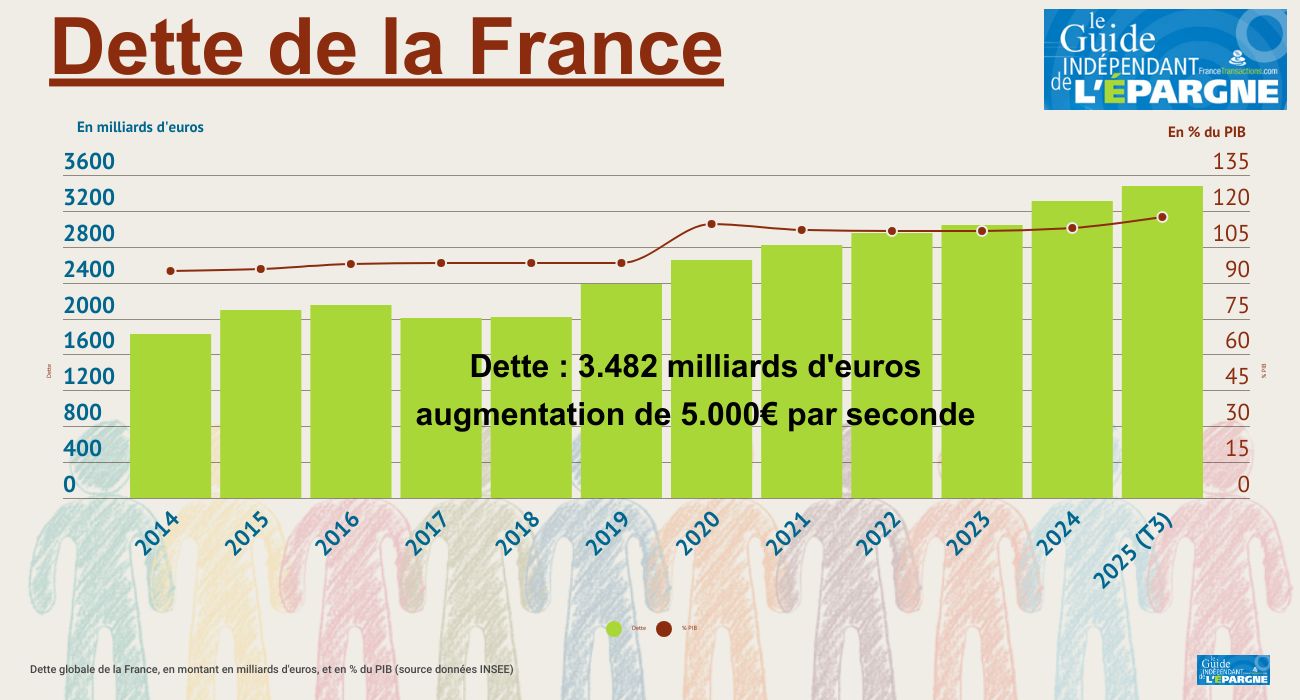

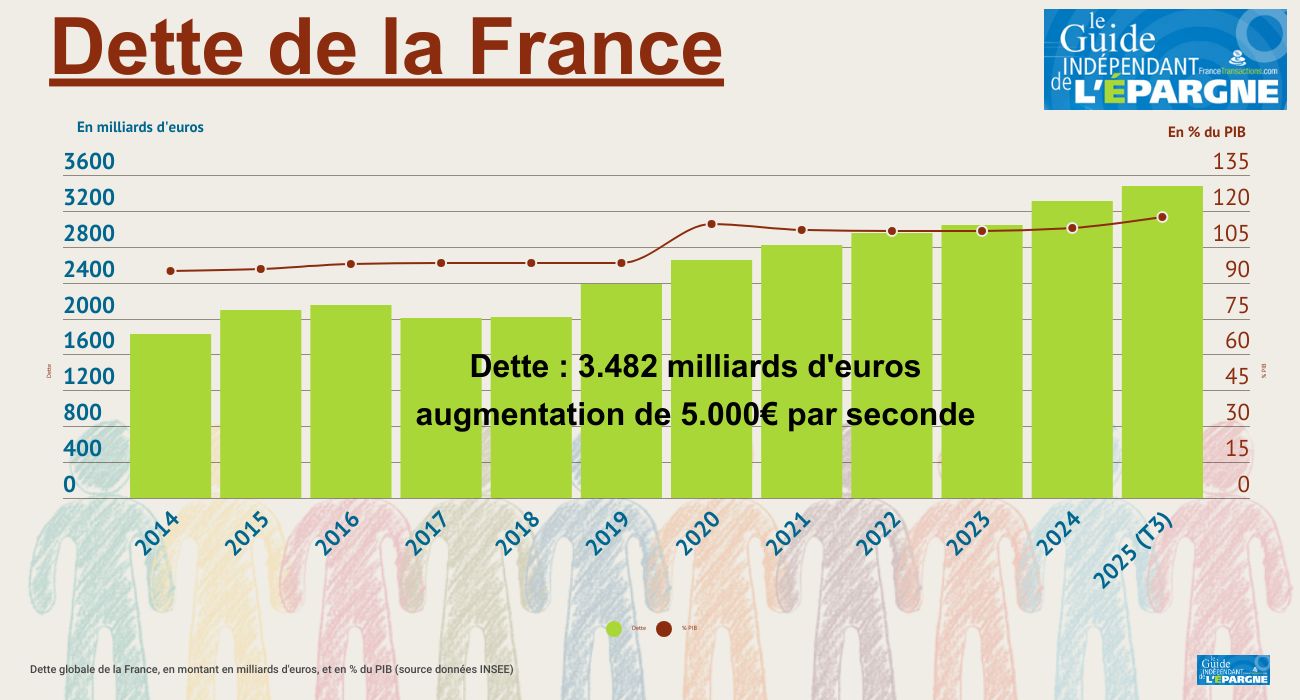

Dette de la France : 3 482,2 milliards d’euros à fin septembre 2025, en hausse de +1.93% en 3 mois

La dette de la France avoisine désormais les 3500 milliards d’euros, en forte hausse trimestre par trimestre.

Swiss Life Asset Managers vient de lancer un nouveau fonds, SLF (L) Multi Asset Risk Premia (ISIN : LU1681198286), à destination des clients professionnels. Cette solution diversifiée a pour objectif d’offrir une décorrelation aux classes d’actifs dites traditionnelles, en capitalisant sur l’identification et l’assemblage de primes de risque.

OPCOPCVMPrime de risqueSwissLifeVaR

Publié le par FranceTransactions.comLa banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

SLF (L) Multi Asset Risk Premia est un fonds diversifié, UCITS, dont la gestion est fondée sur une vingtaine de stratégies quantitatives dont l’objectif est de capter des primes de risque, à travers différentes classes d’actifs ̶ actions, obligations, crédit, devises, matières premières ̶ sélectionnées pour leur caractère diversifiant. L’objectif de l’équipe de gestion est de générer des rendements stables sur la durée de placement recommandée de 3-5 ans et non corrélés aux classes d’actifs dites traditionnelles.

Plus précisément, l’approche privilégiée par Swiss Life AM consiste à identifier et à assembler des primes de risque de différentes natures, liées par exemple au portage, au momentum, à la valeur, à la volatilité ou à l’arbitrage de courbes, pondérées selon une mesure rigoureuse des risques. Cette approche vise in fine une structuration optimale du portefeuille.

La gestion des risques de cet OPCVM représentant un risque de perte en capital s’appuie sur une analyse approfondie et un suivi précis des stratégies sous-jacentes, une allocation en « budget de risque » ainsi qu’une surveillance attentive de la VaR.

Par ailleurs, l’équipe de gestion demeure attentive à l’alignement des intérêts, via la combinaison de stratégies internes et de stratégies sélectionnées auprès de banques d’investissement, dans le cadre d’une architecture ouverte. La neutralité de Swiss Life AM dans la sélection des investissements est garantie par l’absence de livre de négoce.

« SLF (L) Multi Asset Risk Premia vient étoffer notre gamme de fonds centrée sur le pilotage des risques, qui constitue l’ADN de notre approche de gestion. Dans un contexte de taux durablement bas, nous avons observé ces dernières années une raréfaction des rendements et une forme de convergence du comportement des différentes classes d’actifs traditionnelles, contribuant au renforcement des corrélations entre celles-ci. Ces conditions assez inédites militent en faveur de telles solutions, offrant aux investisseurs des alternatives robustes, en termes de diversification, de décorrélation et de rendement ajusté au risque » explique Tatjana Xenia Puhan, Responsable du département multi-asset et equity chez Swiss Life Asset Managers.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Lucya by AXA (AXA FRANCE VIE) 250€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Croissance Avenir (SURAVENIR) Jusqu'à 250€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Yomoni Vie (SURAVENIR) Jusqu'à Assurance vie Yomoni Vie : jusqu'à 12 mois d'équivalent de frais de gestion remboursés ! | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

La dette de la France avoisine désormais les 3500 milliards d’euros, en forte hausse trimestre par trimestre.

L’INSEE a publié une nouvelle étude sur le patrimoine brut et net des Français, une mise à jour intéressante, la dernière datant de 2021. Le patrimoine net des Français ressort en forte hausse sur ces (...)

CIBOX lance une émission obligataire via la plateforme LITA.co, durée d’emprunt de 5 ans, coupon de 11%. Montant minimum pour investir de 600€. Détails.

2001-2026 — FranceTransactions.com © Mon Epargne Online