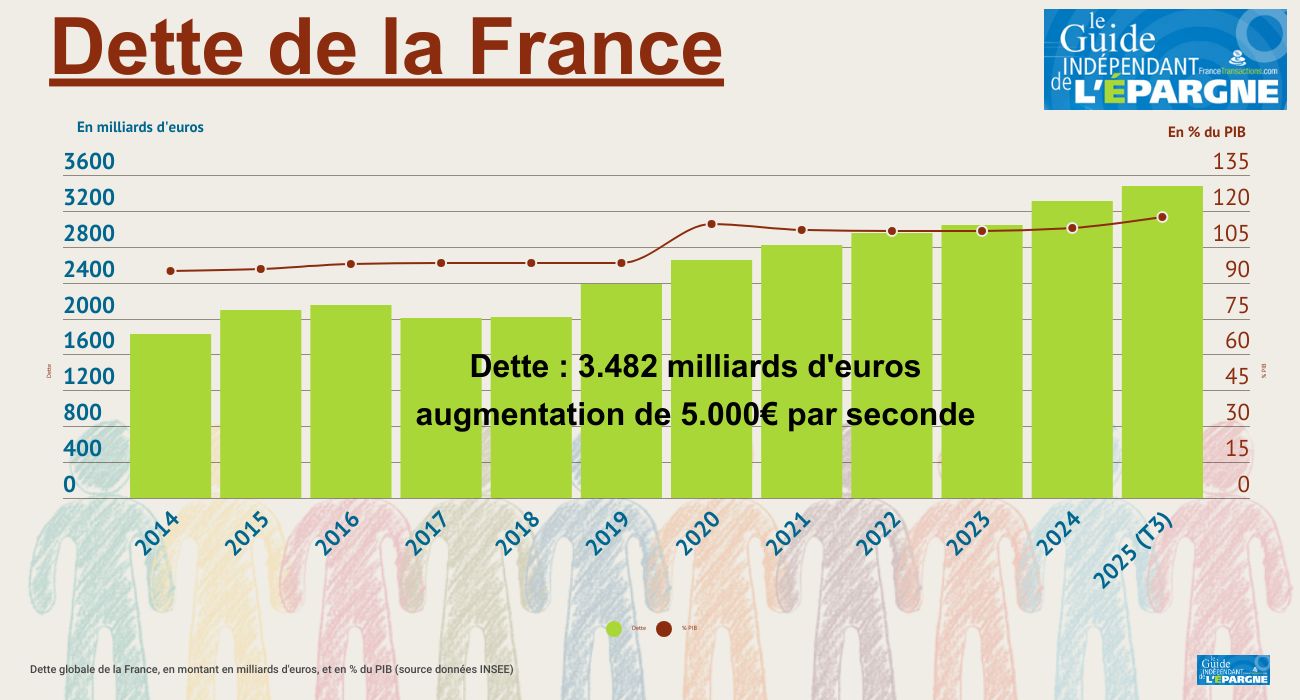

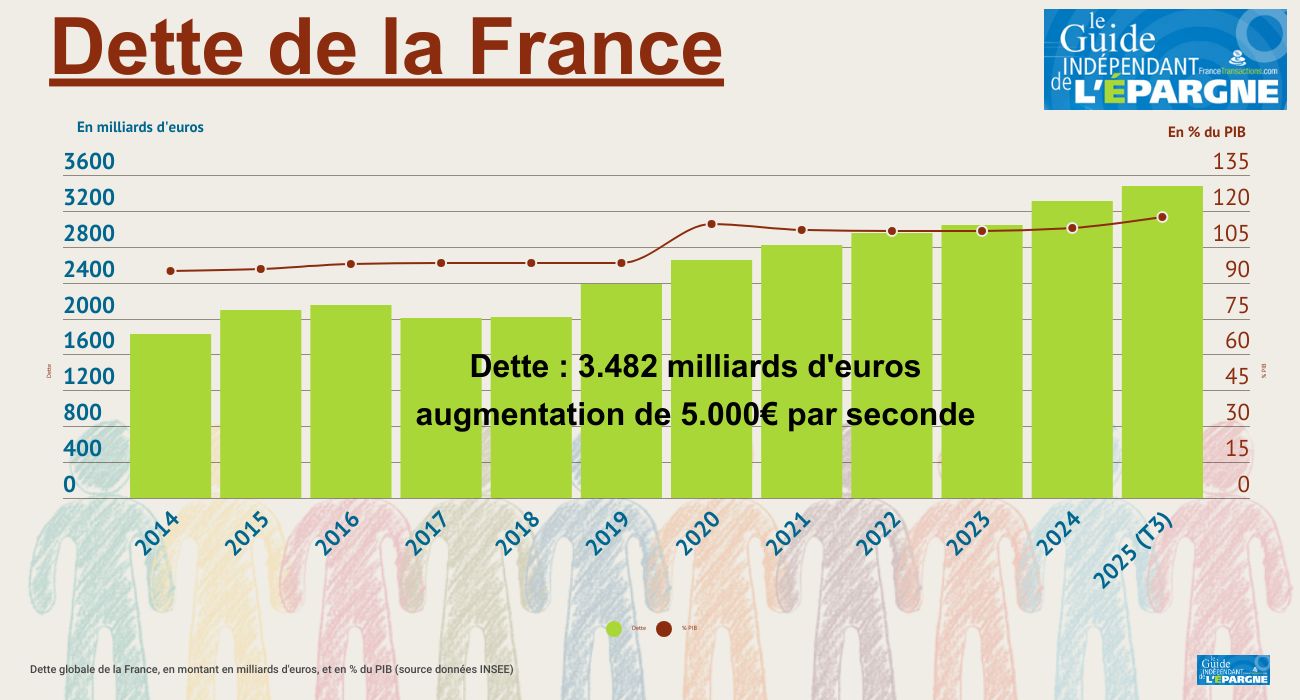

Dette de la France : 3 482,2 milliards d’euros à fin septembre 2025, en hausse de +1.93% en 3 mois

La dette de la France avoisine désormais les 3500 milliards d’euros, en forte hausse trimestre par trimestre.

Cela fait trop longtemps que le petit monde de la finance mondiale marche sur la tête : taux d’intérêts négatifs ou nuls en Europe et en Asie, avalanches de records des indices boursiers, absence inexpliquée du retour d’une inflation conséquente en pleine reprise économique, etc. La prochaine crise financière couve. Cette attente n’est pas issue d’un groupe complotisme pessimiste 365 jours par an, mais c’est juste l’avis du Fonds Monétaire International (FMI) !

Crise de la detteéconomiesubprimetaux

Publié le par Denis LapalusLa banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

Les anomalies de marché deviennent légions. Alors que la reprise économique est présente dans de nombreux pays, personne ne peut comprendre pourquoi l’inflation n’est pas réellement de retour. Une situation ubuesque balayant tous les abaques historiques. Alors que le plein emploi (taux de chômage inférieur au taux structurel) surprend encore aux USA, l’inflation n’est pas de retour, comme si la société toute entière travaillait de plus en plus, pour ne pas gagner plus. Un appauvrissement global. Est-ce lié à l’émergence de ces nouveaux modes de consommation, via la toile, tirant tous les prix vers le bas ? Personne ne peut le certifier à ce jour. Toujours est-il que cette absence d’inflation inquiète les financiers de la planète, à commencer par les dirigeants des banques centrales. Ces derniers ont injecté des masses importantes de liquidités, changer de fusil d’épaule risque bien de ne pas passer inaperçu.

Une hausse des taux suffirait à faire vaciller le système financier tout entier, une nouvelle crise financière, moins forte que celle de 2007. Le FMI estime qu’elle sera d’une ampleur d’un tiers de la dernière connue, à venir à l’horizon 2020/2022.

Dans son rapport d’octobre 2017 sur la stabilité financière, le FMI n’y va pas par quatre chemins. Si les risques financiers restent limités jusqu’en 2020, une crise se prépare, en cas d’une hausse des taux d’intérêts, à l’horizon 2020/2022.

La hausse rapide des taux d’intérêt pourrait conduire à une chute brutale des cours boursiers (de l’ordre de 15%) et des prix de l’immobilier (de l’ordre de 9%). En Europe, les marchés de l’immobilier d’habitation, tout comme d’entreprise sont sur-évalués, de près de 30%, principalement dans les grandes villes. La correction en devrait cependant pas être de cette ampleur, la demande restant forte.

Les agents économiques, lourdement endettés, se retrouveraient dans une situation financière délicate. La violence d’une telle crise pourrait représenter le tiers de la crise financière globale de 2008.

Car les taux sont bas, les consommateurs empruntent massivement. Mais même à taux bas, un crédit coûte cher. Surtout que les salaires n’augmentent pas. En dehors du rapport du FMI, un simple fait : les Américains sont de nouveau plus endettés qu’avant la crise des subprimes. Ce fait n’est pas alarmant en soit, mais le taux de défaut sur les crédits à la consommation grimpe fortement ces deniers mois. Des crédits auto notamment, octroyés une nouvelle fois aux consommateurs modestes. Visiblement, apprendre de ses précédentes erreurs n’est pas chose commune.

Du côté du rapport du FMI, l’origine de la nouvelle crise financière sera liée aux politiques d’injection de liquidités.

Les politiques expansionnistes des banques centrales ont fortement augmenté la liquidité mondiale qui recherche désespérément des actifs rentables. Autrement dit, en menant une politique de rachat d’actifs, souvent des obligations d’Etat, (appelée « QE »), les banques centrales augmentent la demande, ce qui fait diminuer les taux d’intérêts et augmenter le prix des actifs.

Ensuite, la dette totale des pays du G20 (c’est-à-dire la dette publique et privée), augmente à un rythme soutenu. Elle représentait moins de 200 % du PIB en 1990, environ 240 % du PIB en 2007 à la veille de la crise des subprimes et dépasse désormais 250 % du PIB.

La dette chinoise totale représentait environ 150 % du PIB en 2008, elle atteint désormais le niveau moyen des pays du G20, soit autour de 250 % du PIB. De plus, en Chine, les actifs du secteur bancaire sont passés de 240 % du PIB en 2012 à 310 % aujourd’hui.

Le FMI pointe également le risque lié à la forte hausse des flux d’investissement de portefeuille à destination des pays émergents qui devraient atteindre 300 milliards de dollars en 2017, soit le double de l’année précédente. Les investissements de portefeuille ayant la caractéristique d’être volatiles, le risque est que ces capitaux quittent brusquement les pays émergents, créant ainsi des crises de balance des paiements comme cela s’est produit dans les années 1990 (Mexique, Asie du sud…). Le défaut de paiement du Venezuela ne rassure pas non plus.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Lucya by AXA (AXA FRANCE VIE) 250€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Croissance Avenir (SURAVENIR) Jusqu'à 250€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Yomoni Vie (SURAVENIR) Jusqu'à Assurance vie Yomoni Vie : jusqu'à 12 mois d'équivalent de frais de gestion remboursés ! | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

La dette de la France avoisine désormais les 3500 milliards d’euros, en forte hausse trimestre par trimestre.

L’INSEE a publié une nouvelle étude sur le patrimoine brut et net des Français, une mise à jour intéressante, la dernière datant de 2021. Le patrimoine net des Français ressort en forte hausse sur ces (...)

CIBOX lance une émission obligataire via la plateforme LITA.co, durée d’emprunt de 5 ans, coupon de 11%. Montant minimum pour investir de 600€. Détails.

2001-2026 — FranceTransactions.com © Mon Epargne Online