Courbe de taux en euros

En finances, la courbe des taux de marchés est essentielle. Courbe de taux en Euros.

La fin de la hausse des taux d’intérêts marque un fenêtre d’investissement idéale pour investir sur des fonds obligataires. Quels fonds choisir pour obtenir le meilleur ratio rendement/risque ?

Fonds EurosFonds obligataires datés (FOD ou fonds datés)Obligation

Publié le par Denis LapalusLe fonds en euros EURO+ proposé par Swiss Life a publié une performance annualisée remarquable de + 4.10 % en 2023, sans le moindre bonus de rendement. Ce fonds euros est accessible en exclusivité via le contrat d’assurance-vie monosupport Placement-direct EURO+. Avec EURO+, aucune contrainte d’investissement sur des unités de compte ne pourra donc exister. Sans frais sur les versements, ce contrat EURO+ peut être considéré comme étant un des meilleurs plans épargne sans risque 2024.

Le bon plan du moment, c’est d’investir sur le marché obligataire avant les premières baisses de taux d’intérêt. La volte-face des banques centrales en matière de politique monétaire a permis de sortir de cette ornière des taux d’intérêts négatifs. Un non-sens inédit dans l’histoire de la finance. Cette page tournée, les banques centrales ont provoqué une autre onde de choc en remontant rapidement leurs taux directeurs.

La reprise post-covid, cumulée à la crise énergétique, ont trompé les anticipations des banques centrales. L’inflation galopante a été difficile à dompter. Mais désormais, ces taux d’intérêts sont arrivés à un plafond de verre. La BCE devrait débuter une légère baisse de leurs taux directeurs, probablement à partir de cet été. C’est donc le moment idéal pour les investisseurs pour prendre position sur le marché obligataire, juste avant le fléchissement de la courbe des taux.

Une question vient donc à l’esprit des investisseurs. Sur quels fonds obligataires investir ? Le choix est effectivement large. Il est rappelé que le marché obligataire, est, tout comme le marché actions, un actif financier à risques de perte en capital. Penser qu’investir sur une obligation est moins risqué que sur une action est un leurre qu’il convient d’effacer de sa pensée.

Liste des différents actifs financiers accessibles aux particuliers permettant d’investir sur le marché obligataire. Liste présentée triée par ratio Rendement/Risque.

| Actifs obligataires | Ratio rendement/risque (*) | Commentaires |

|---|---|---|

| Fonds en euros (obligataires) | 🔝 Excellent | Rendements sensiblement plus faibles que via des fonds datés, mais le risque de perte en capital est nul. Les jeunes fonds euros, ou les fonds euros mutualistes, dont la phase de constitution de portefeuille obligataire est actuelle, sont ceux à privilégier. Opter de préférence pour des fonds euros n’imposant pas de répartition en unités de compte, à l’instar du fonds euros SwissLife Euro+, si votre profil d’investisseur est sécuritaire ou prudent. |

| Fonds obligataires datés | 🔝 Excellent | Rendements plus élevés que sur les jeunes fonds euros, via assurance-vie ou PER pour une fiscalité attractive. Le risque n’est pas nul, mais reste limité. La sélection des fonds datés doit être précise, correspondant à l’horizon de placement de l’investisseur. Convient au profil d’investisseur équilibré. |

| OPC obligataires | Bon | À ne considérer que via l’assurance-vie ou PER, pour des raisons de limitation de la fiscalité applicable. La sélection des OPC obligataires peut être complexe. Se faire conseiller semble pertinent. |

| ETF Obligataires | Faible | Attention à la volatilité. Les ETF répliquent des indices de référence, si les ETF ont un intérêt pour les marchés actions, pour le marché obligataire, reproduire un indice n’est pas attractif pour une épargne de long terme. |

| Obligations en direct | Médiocre | Le rendement brut peut être le plus élevé, mais le risque est d’autant plus grand. Le fait de détenir des obligations en direct réduit fortement le rendement puisqu’il n’existe aucune échappatoire possible à la forte fiscalité portant aussi bien sur les coupons (flat tax) que sur les potentielles plus-values, en cas de revente des titres avant échéance. Profil d’investisseur dynamique ou offensif. |

| (*) Indication seulement, estimation journalistique de l’auteur de l’article, ne repose sur aucun calcul numérique, est donc de fait subjective. | ||

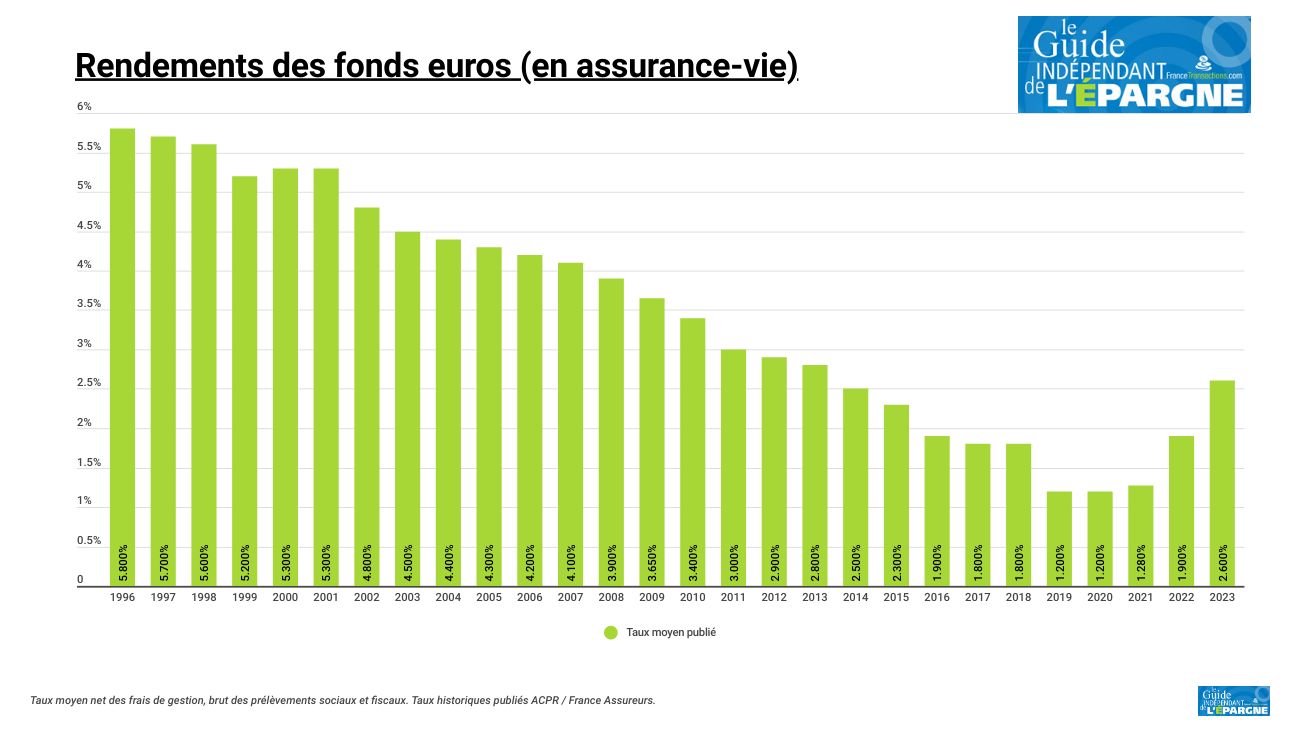

Les fonds en euros classiques, c’est à dire investis sur la base de portefeuille d’obligations, portées jusqu’à leurs échéances, proposent par construction, via l’assurance-vie, la meilleure garantie pour l’épargnant. Toutefois, tous les fonds en euros ne sont pas logés à la même enseigne. En effet, seuls les fonds euros ayant un fort taux de nouveaux versements peuvent bénéficier de l’aubaine actuelle. C’est pourquoi il est crucial de privilégier les jeunes fonds euros, car, sans avoir à porter d’anciennes lignes obligataires à faible rendement, serviront les rendements les plus élevés dans les prochaines années. Le rendement espéré de ces fonds euros est de l’ordre de 4 %, net des frais de gestion, brut des prélèvements sociaux et fiscaux.

En assurance-vie, les rendements 2023 des meilleurs fonds euros dépassent les 3.50%, sans recours à des bonus de rendement ou autre opération commerciale. Il existe même un fonds euros, accessible à 100%, sans contrainte de versement sur des unités de compte, ayant publié un rendement équivalent annuel de plus de 4% au titre de l’année 2023.

| TOP | Fonds euros | Performance 2023(1) | |

|---|---|---|---|

| 1 🥇 | CORUM LIFE EUROLIFE 👉Les versements sur le fonds euros CORUM EUROLIFE sont limités à 25 % du montant versé ou arbitré. Jeune fonds euros, lancé en 2023. Taux de rendement annualisé. | +4.450% | |

| 2 🥈 | SWISSLIFE PLACEMENT-DIRECT EURO+ 👉Possibilité de placer à 100% sur ce fonds euros. Jeune fonds euros, lancé en 2023. Taux de rendement annualisé. | +4.100% | |

| 3 🥉 | AMPLI-MUTUELLE AMPLI EUROS 👉Possibilité de placer à 100% sur ce fonds euros.Ampli-Mutuelle est une mutuelle d'épargne s'adressant en priorité aux professions libérales et indépendants. | +3.750% | |

| 4 | LA FRANCE MUTUALISTE 👉Possibilité de placer à 100% sur ce fonds euros. | +3.700% | |

| 5 | GARANCE ACTIF GENERAL 👉Possibilité de placer à 100% sur ce fonds euros. | +3.500% | |

| (1) : taux net des frais de gestion, brut des prélèvements sociaux et fiscaux. | |||

La liste des bonus de rendements 2024 proposés sur les fonds euros est longue. Pratiquement tous les assureurs utilisent désormais cette martingale marketing afin d’inciter les épargnants à investir sur des unités de compte à risque de perte en capital.

La stratégie actuelle, recommandée par tous les conseillers en gestion de patrimoine sensés est la suivante : investir sur des portefeuilles obligataires avant la baisse des taux, et laisser porter son portefeuille jusqu’à l’échéance. Basique, efficace, une rentabilité attractive. Le mieux serait donc d’aller vers des fonds obligataires datés, dont l’échéance correspond à l’horizon d’investissement de l’épargnant. Investir sur un ETF obligataire répliquant un indice obligataire n’a que peu d’intérêt, la stratégie est bien de porter les obligations et non pas de jouer sur la variation de leurs cours.

| TOP | Fonds datés | Performance 2023 | Performance 2024 (depuis le 1er janvier) |

|---|---|---|---|

| 1 🥇 | R-CO THEMATIC TARGET 2026 HY F EUR (FR0013476231) | + 13.72 % | + 2.01 % (25/03/2024) |

| 2 🥈 | CARMIGNAC CREDIT 2027 A EUR ACC (FR00140081Y1) | + 12.79 % | + 1.94 % (25/03/2024) |

| 3 🥉 | MAM TARGET 2027 C (FR0014009BP1) | + 12.76 % | + 1.08 % (25/03/2024) |

| 4 | OCTO RENDEMENT 2028 AC (FR001400CPO4) | + 12.03 % | + 1.21 % (25/03/2024) |

| 5 | LA FRANCAISE RENDEMENT GLOBAL 2028 R (FR0013439403) | + 11.93 % | + 1.28 % (22/03/2024) |

| Les performances passées en préjugent en rien de celles à venir. Les fonds datés sont des placements à risque de perte en capital. Les performances affichées sont brutes des frais d'enveloppe, de fiscalité et des prélèvements sociaux. Liste non exhaustive des offres du marché. | |||

Le choix est vaste, trop vaste. Il est important de se faire conseiller par un professionnel si vous n’êtes pas averti. Ces fonds peuvent être volatils en cas de secousses sur le marché des taux d’intérêts. Le risque de perte en capital n’est pas faible

Pour les fans d’ETF, bien que de notre point de vue, opter pour des ETF sur le marché obligataire ne présente pas grand intérêt. Ce ne sont pas les niveaux de frais qui comptent pour un placement, c’est le rendement !

| TOP | ETF Obligataires | Performance 2023 | Performance 2024 (depuis le 1er janvier) |

|---|---|---|---|

| 1 🥇 | XTRACKERS II XTRACKERS II EUR HIGH YIELD CORPORATE (LU1109943388) | + 11.58 % | -0.12 % (18/01/2024) |

| 2 🥈 | ISHARES PLC ISHARES € HIGH YIELD CORP BOND UCITS E (IE00BF3N7094) | + 11.36 % | -0.08 % (19/01/2024) |

| 3 🥉 | LYXOR INDEX FUND LYXOR ESG EURO HIGH YIELD (DR) UC (LU2346257210) | + 9.78 % | -0.50 % (18/01/2024) |

| 4 | MULTI UNITS LUXEMBOURG LYXOR IBOXX EUR LIQUID HIGH (LU1215415214) | + 9.27 % | -0.79 % (18/01/2024) |

| 5 | LYXOR INDEX FUND LYXOR ESG EURO HIGH YIELD (DR) UC (LU1812090543) | + 6.16 % | -0.50 % (18/01/2024) |

| 6 | ISHARES PLC ISHARES € HIGH YIELD CORP BOND UCITS E (IE00B66F4759) | + 5.19 % | -0.08 % (19/01/2024) |

| 7 | LYXOR INDEX FUND LYXOR BOFAML € SHORT TERM HIGH YI (LU1617164998) | + 4.07 % | + 0.16 % (18/01/2024) |

| 8 | LYXOR INDEX FUND LYXOR ESG USD HIGH YIELD (DR) UCI (LU1435356495) | + 2.72 % | -0.94 % (18/01/2024) |

| 9 | ISHARES II PLC ISHARES USD HIGH YIELD CORPORATE BO (IE00BF3N7102) | + 2.00 % | -1.09 % (19/01/2024) |

| Les performances passées en préjugent en rien de celles à venir. Les fonds datés sont des placements à risque de perte en capital. Les performances affichées sont brutes des frais d'enveloppe, de fiscalité et des prélèvements sociaux. Liste non exhaustive des offres du marché. | |||

Sans conteste, c’est la stratégie la plus risquée. Non seulement, il faudra bien choisir ses obligations, mais le fait d’investir en direct impose de détenir ses titres via un compte-titres. Cela veut dire une fiscalité importante, la flat tax sera applicable sur tous les coupons perçus.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Carac Épargne Patrimoine (CARAC) Bonification de + 1 % sur le fonds euros CARAC (+ 3.30 % en 2023) | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Lucya Cardif (CARDIF ASSURANCE VIE) 200€ offerts pour 5.000€ versés. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Compte Epargne Libre Avenir Multisupport (MIF) Jusqu'à 400€ offerts pour 40.000€ versés. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

En finances, la courbe des taux de marchés est essentielle. Courbe de taux en Euros.

NOUVEAUTÉ ! Comme chaque année la rédaction du magazine Le Revenu décerne ses Trophées d’Or, distinguant ainsi les meilleurs contrats d’assurance-vie pour l’année à venir, d’après les critères de sélection de la (...)

L’assureur SwissLife a procédé à une sélection des meilleures unités de compte disponibles au sein de ses contrats d’assurance-vie, pas moins de 168 fonds sont ainsi (...)

Selon un rapport publié par l’ACPR ce jour, le rendement moyen des fonds euros serait de 2.6 % au titre de l’année 2023. Une hausse de plus de +36 % par rapport à (...)