Taux de l’usure applicables en T3 2025

Les taux de l’usure définissent le taux maximum d’emprunt au-delà duquel toute proposition de crédit est illégale. Ils permettent de fixer également le taux maximum pour les découverts (...)

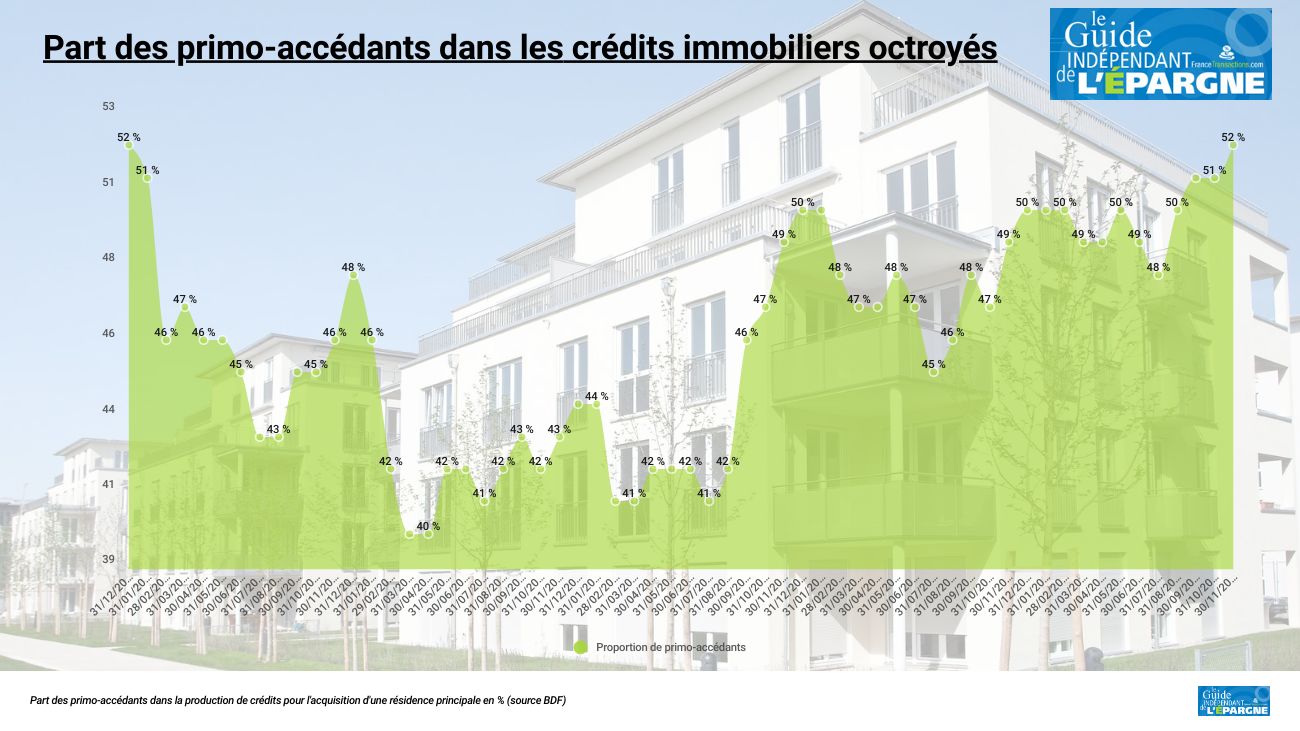

Les primo-accédants sont de nouveau les plus nombreux à obtenir leur crédit immobilier, depuis novembre dernier, selon les dernières statistiques publiées par la Banque de France.

La banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

Sans surprise, en pleine crise immobilière, le volume de crédits immobiliers octroyés est en forte baisse. Cette baisse correspond à la chute du volume des transactions immobilières sur 2023, de l’ordre de 20%. Les acheteurs patientent en attendant des baisses de prix plus significatives. Les agents immobiliers "travaillent" ainsi les vendeurs dans ce sens. Après la flambée des prix de ces dernières années, il serait sain que ce marché de l’immobilier affiche des baisses bien plus importantes que celles rencontrées en 2023. La proportion de transactions immobilières, en cash, sans recours au crédit, est ainsi en hausse, et dépasse désormais les 20 % habituellement constatées ces dernières années.

Logiquement, la chute des octrois de crédits immobiliers est corrélée avec la baisse du volume de transactions, estimée à -20% sur l’année 2023. Alors que les chiffres de décembre ne sont pas encore connus, les octrois de crédits immobiliers sur 2023 ne devraient pas dépasser les 150 milliards d’euros. L’année précédente le total était de 218 milliards d’euros de nouveaux crédits immobiliers accordés, hors renégociation de crédits.

| Années | Production en milliards d’€ | Variations |

|---|---|---|

| 2019 | 193 | - |

| 2020 | 195 | + 1.03% |

| 2021 | 225 | + 15.38% |

| 2022 | 218 | - 3.11 % |

| 2023 | 135 | - 38.07 % |

| Production annuelle de crédits à l’habitat (hors renégociations) aux particuliers, en Mds€, source BDF | ||

Alors que certains médias rapportent des difficultés majeures pour les primo-accédants, les chiffres ne confirment pas cette situation. Les primo-accédants sont redevenus majoritaires pour l’octroi des crédits immobiliers. Une situation qui ne s’était pas produite depuis novembre 2018.

Ainsi, la Banque de France, dans sa publication sur les statistiques des crédits immobiliers au mois de novembre 2023, conclut que des indicateurs complémentaires montrent qu’en France les prêts immobiliers sont restés accessibles à toutes les catégories d’emprunteurs. La part de primo-accédants pour l’achat d’une résidence principale représente la moitié de la production.

Alors que quelques banques ont déjà abaissé timidement leurs taux de crédits immobiliers, le contre-pied d’une remontée des taux d’intérêts de marché

| Durées de crédit | Taux élevés (15% apport) | Taux moyens (30% apport) | Taux faibles (50% apport) |

|---|---|---|---|

| 7 ans | 4,08 % | 3,68 % | 3,40 % |

| 10 ans | 4,20 % | 3,75 % | 3,20 % |

| 15 ans | 4,40 % | 3,75 % | 3,20 % |

| 20 ans | 4,95 % | 3,90 % | 3,30 % |

| 25 ans | 4,90 % | 4,10 % | 3,45 % |

| (*) Mise à jour effectuée le 08/12/2025 . Taux assurance incluse d'un taux moyen d'assurance emprunteur de 0.45% (pour un couple). Considérer un taux d'assurance emprunteur de 0,20% pour une personne seule. Taux moyens de marché (avec 30% d'apport), calculés sur les relevés des courtiers en crédits immobiliers. Données indicatives uniquement. | |||

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Livret Monabanq Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret + Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Les taux de l’usure définissent le taux maximum d’emprunt au-delà duquel toute proposition de crédit est illégale. Ils permettent de fixer également le taux maximum pour les découverts (...)

Jusqu’où les taux des crédits immobiliers vont-ils baisser en 2024 ? Certains courtiers estiment qu’à partir de la rentrée 2024, les taux moyens (hors assurance) devraient repasser largement sous les 4 (...)

Les courtiers en crédit ne cessent de communiquer sur des baisses de taux de crédits immobiliers, bonne nouvelle ! Mais justement, les taux d’intérêts devraient baisser encore bien plus largement dans (...)

Plus de 22% de baisse pour les mises en chantier en 2025, l’immobilier neuf s’enfonce toujours plus dans la crise.

Selon les chiffres publiés par le site d’annonces immobilières Bien’ici, le pouvoir de louer et d’achat immobilier des Français serait en forte baisse depuis ces cinq dernières années. Comment (...)

L’année 2025 se termine mal pour le marché des SCPI : la chute de plus de 18% (18.09%) du prix des parts de la SCPI PAREF Hexa montre que la crise du secteur n’est pas encore totalement (...)

2001-2026 — FranceTransactions.com © Mon Epargne Online