Taux directeurs de la BCE inchangés, une baisse de 0.25 % attendue pour le 6 juin 2024

Personne n’attendait d’informations particulières de cette réunion mensuelle de la BCE, aucune déception. Les taux directeurs de la BCE restent identiques.

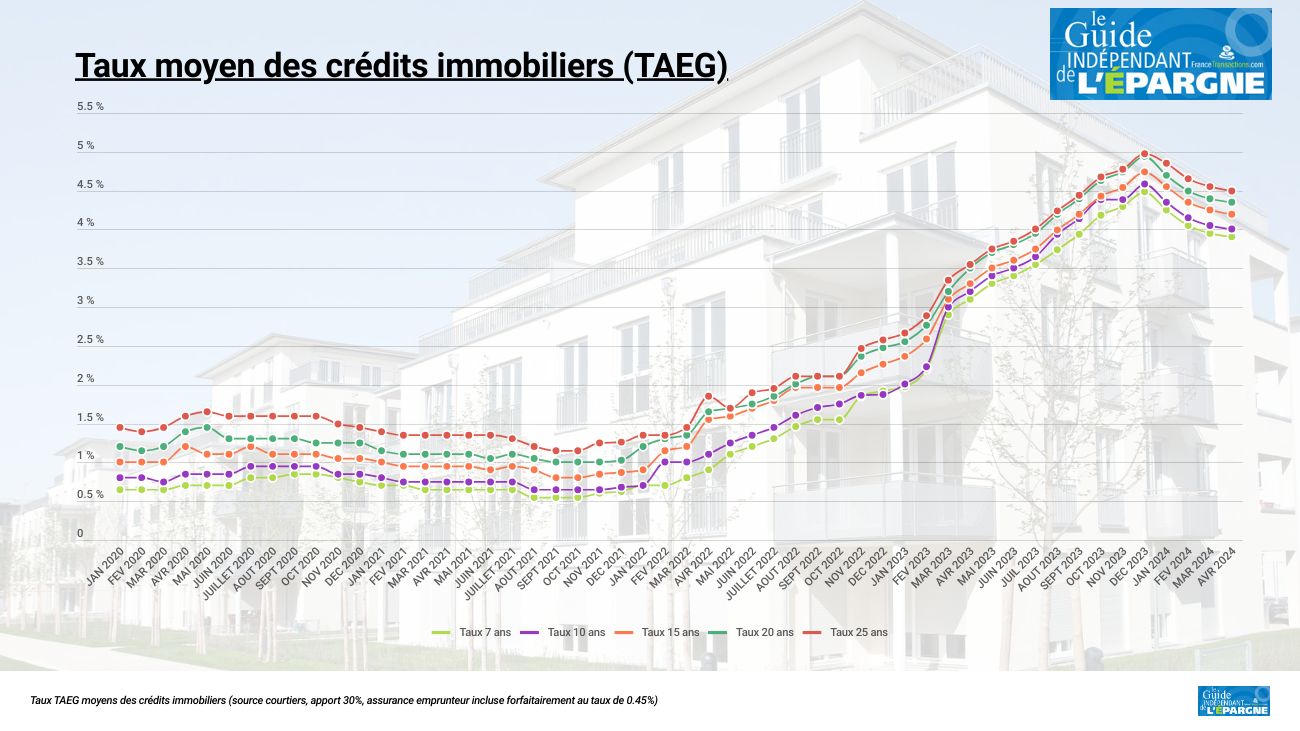

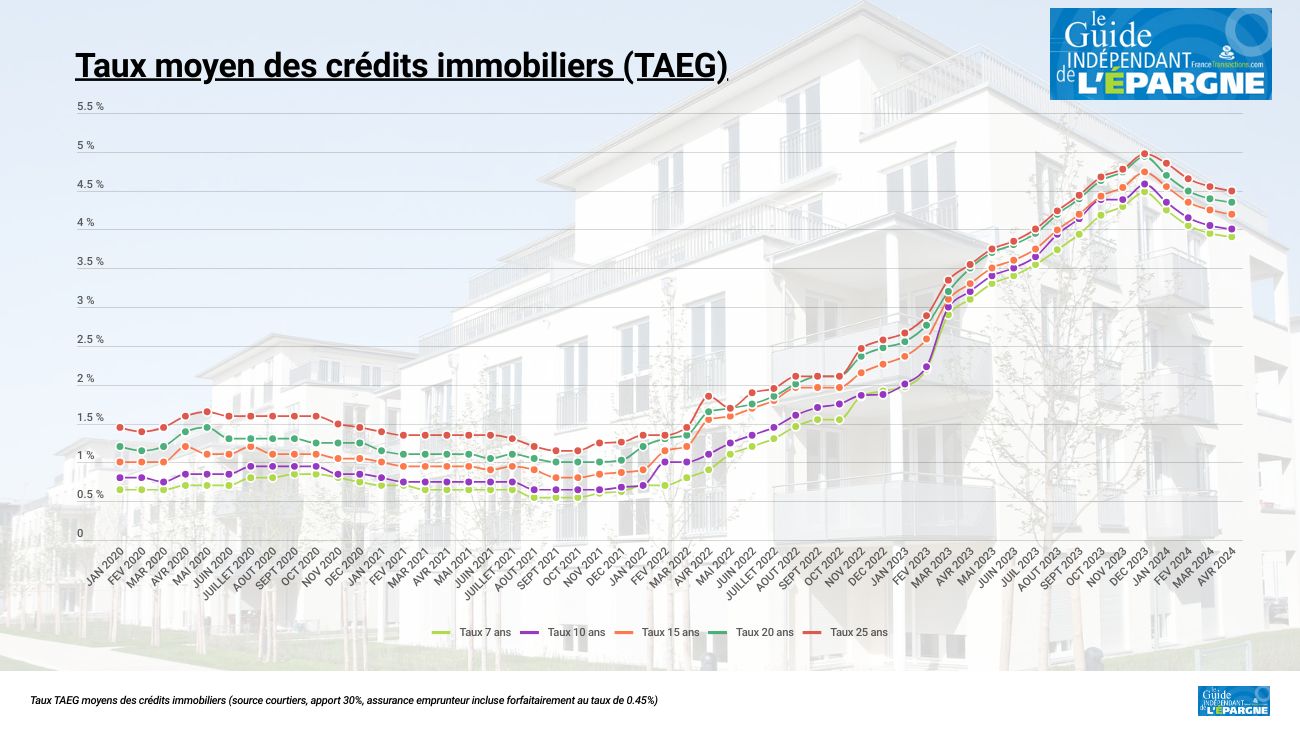

La BCE a confirmé la baisse de ses taux directeurs de 0.25% ce 12 juin. L’impact sur les taux des crédits immobiliers est important.

La banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

Sans surprise, les achats immobiliers ne sont pas à effectuer juste avant la baisse des taux d’intérêts qui devient de plus en plus certaine. Première étape, cette baisse de 25 points de base confirmée pour ce 12 juin 2024. Cela creuse le fossé transatlantique entre les taux d’intérêt et l’inflation, l’inflation européenne de 2,4 % ayant permis à la BCE de réduire les taux d’intérêt trois fois cette année.

| Taux fixes directeurs de la BCE (au 06 janvier 2026) | Taux |

|---|---|

| Taux de refinancement | 2.15 % |

| Taux de dépôt au jour le jour | 2.00 % |

| Taux de prêt marginal au jour le jour | 2.40 % |

Si votre projet immobilier peut encore patienter quelques mois, vous seriez bien avisé d’attendre. Les prix de l’immobilier continuent de baisser, et la tendance ne devrait pas changer avant la fin des JO. Mais, côté financement, que serait l’impact d’une baisse de taux directeur, et donc indirectement des taux d’intérêts de marché en zone euro, sur le coût de votre crédit immobilier. Détails.

Bien évidemment, les courtiers ne raisonnent pas via la réduction du coût du crédit, mais par l’augmentation du capital à emprunter. Ce qui fait qu’une baisse des taux pour les emprunteurs n’est pas une source d’économies. Bien au contraire, ils achètent un bien plus cher, et paieront davantage de taxe foncière, etc.

| Durées de crédit | Taux élevés (15% apport) | Taux moyens (30% apport) | Taux faibles (50% apport) |

|---|---|---|---|

| 7 ans | 4,10 % | 3,70 % | 3,40 % |

| 10 ans | 4,20 % | 3,80 % | 3,25 % |

| 15 ans | 4,45 % | 3,75 % | 3,25 % |

| 20 ans | 4,95 % | 3,90 % | 3,30 % |

| 25 ans | 4,95 % | 4,15 % | 3,50 % |

| (*) Mise à jour effectuée le 05/01/2026 . Taux assurance incluse d'un taux moyen d'assurance emprunteur de 0.45% (pour un couple). Considérer un taux d'assurance emprunteur de 0,20% pour une personne seule. Taux moyens de marché (avec 30% d'apport), calculés sur les relevés des courtiers en crédits immobiliers. Données indicatives uniquement. | |||

Il est probable que la BCE débute par une baisse de taux la plus faible possible. Alors que la baisse des taux des crédits immobiliers annoncée par les médias est ridiculement faible, de l’ordre de 6 points de base, une baisse de 25 points de base va commencer réellement à apporter une amélioration. De combien parle-t-on ?

| Taux de prêt immobilier | Montant total des intérêts | Economies réalisées vs 4.50% |

| 4.50 % | 146.849 € | - |

| 4.25 % | 137.547 € | 9.307 € |

| 4.00 % | 128.372 € | 18 477€ |

La BCE débute par une baisse de taux la plus faible possible, soit 0.25%. Alors que la baisse des taux des crédits immobiliers annoncée par les médias est ridiculement faible, de l’ordre de 6 points de base, une baisse de 25 points de base va commencer réellement à apporter une amélioration. De combien parle-t-on ?

Avec une baisse de 25 points de base à compter du mois de juin, logiquement les taux des crédits immobiliers proposés aux particuliers devraient suivre cette tendance. Ainsi, une baisse de 0.25 % pour un prêt immobilier de 220.000 € (moyenne nationale), sur une durée de 25 ans, en passant d’un taux TAEG (assurance incluse) de 4.50 % à 4.25 % fait ressortir une économie d’intérêts à rembourser de 9.307€.

Si la baisse de taux de ce début d’été est plus forte, de l’ordre de 50 points de base, les économies en intérêts à rembourser seront d’autant plus importants. Ainsi, les économies dépasseront les 18.000 €. De quoi patienter donc quelques mois seulement.

Les exemples de calculs cités ne correspondent pas forcément à votre cas. C’est pourquoi il est important de simuler votre situation, avec vos paramètres. Cette simulation est totalement anonyme et n’est pas un dispositif de captation de vos données personnelles afin de tenter de vous vendre un crédit immobilier, comme malheureusement, c’est encore trop souvent le cas.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Livret Monabanq Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret Distingo Taux boosté de 4.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Livret + Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Personne n’attendait d’informations particulières de cette réunion mensuelle de la BCE, aucune déception. Les taux directeurs de la BCE restent identiques.

Taux crédit immobilier en Janvier 2026 : le point bas est-il désormais vraiment derrière nous ? En 2026, les banques revoient le coût du risque avec la pandémie, du coup, les taux proposés (...)

Rien de neuf pour les crédits immobiliers au mois d’avril, les banques baissent très légèrement leur taux, de quelques points de base seulement, mieux que rien, mais pas de quoi inciter à (...)

Selon l’Observatoire Crédit Logement, le taux moyen des crédits immobiliers ressort à 3.99 % en février 2024. Le coût relatif d’un crédit immobilier reste au-delà des 4 années de revenus, toujours très (...)

L’Observatoire Crédit Logement / CSA a publié son analyse du marché concurrentiel des crédits immobiliers au premier trimestre 2024.

Le marché de l’immobilier frémit à peine, ce n’est pas la fin de la crise. La première baisse des taux significative attendue à partir de juin, prochain n’y changera (...)

Beaucoup de bruits pour rien ? Les premières réelles baisses de taux de crédit immobilier, significatives, attendues cet été, ne vont pas changer la donne.

Comme l’an passé, Laforêt relance son opération Les Prix Bleus, pour tenter de séduire pour les acquéreurs.

La réforme des règles d’encadrement d’octroi des crédits immobiliers n’aura pas lieu en 2024. Encore beaucoup de bruits pour rien.

NOUVEAUTÉ ! Les taux de l’intérêt légal applicables en 2026 ont été publiés au Journal Officiel.

La Banque du Japon (BoJ) a relevé vendredi 19 décembre son taux directeur au plus haut niveau depuis 1995.

Sans surprise, le Conseil des gouverneurs a décidé ce jour de laisser inchangés les trois taux d’intérêt directeurs de la BCE. Les anticipations de croissance et d’inflation sont revues à la (...)

2001-2026 — FranceTransactions.com © Mon Epargne Online