Contrats d’assurance-vie #FinTech

Liste des contrats d’assurance-vie FinTech. Contrats misant principalement sur des allocations d’actifs automatisées, pour la plupart à base d’ETF, afin de permettre des arbitrages fréquents, à des (...)

Un mois d’octobre fortement baissier sur les marchés financiers, suivi d’un mois de novembre difficile. Le début de décembre est du même acabit, pour le moment. L’indice CAC40 a perdu près de -10% en 3 mois, entre septembre et novembre. Les allocations d’actifs effectués par robo-advisors, c’est le gage de ne pas mélanger sentiments de marché et réalité des aléas boursiers. Les algorithmes restent froids, sans émotion, pour un rendement optimal des portefeuilles boursiers. Mais ils doivent faire encore leurs preuves, et rien de mieux que d’observer leurs comportement lors des périodes plus délicates, comme celle de ces trois derniers mois.

Allocations d’actifs en assurance-vieFinTechGestion profiléerobo-advisors

Publié le par Denis LapalusLa banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

Sale temps pour les allocations d’actifs, en pleine tempête boursière (le CAC 40 a perdu -3.32% le 6 décembre), mieux vaut réagir rapidement. C’est sensé être le point fort des robo-advisors. Sauf que, dans les faits, les allocations d’actifs ne sont pas revues au jour le jour. Le gestionnaire pondère donc les recommandations théoriques des robo-advisors, en fonction, soit de son engagement formulé, par exemple une seule allocation recalculée tous les trimestres, ou de façon ponctuelle, seulement quand la situation semble être pertinente. Autant dire que, dans tous les cas, les allocations ont évolué depuis ces 3 derniers mois.

Des marchés fortement baissiers, c’est une hausse de la volatilité (faculté des prix des actifs à varier). Ainsi, les allocations auront tendance, soit à jouer la baisse des marchés, soit de réduire leurs expositions et de miser sur la hausse de la volatilité. Mais évidemment tout dépend des profils d’investisseurs et de la durée de placement. La pondération joue dans tous les sens. Toujours est-il que ces robo-advisors vont miser via des ETF (trackers), leur produit préféré, question de praticité et de coûts.

Afficher des rendements attractifs, quand les marchés financiers effectuent un rallye haussier ou baissier, tout le monde peut le faire. Nul besoin d’un robo-advisor. Il suffit d’investir dans un sens ou dans l’autre et de laisser porter sa position. C’était le cas en 2017 dans le sens haussier. En 2018, la fin d’année boursière est plus compliquée. De fortes baisses, de fortes hausses. Le mois d’octobre a été fortement baissier et le mois de novembre, pour le moins délicat. Décembre ne débute pas mieux, un gap à la hausse, corrigé dès le lendemain par une chute de près de -3%. C’est bien pendant ces périodes troubles que l’on juge de la pertinence, ou pas, d’une allocation d’actifs. Comment résistent les allocations d’actifs effectuées par ces robo-advisors ?

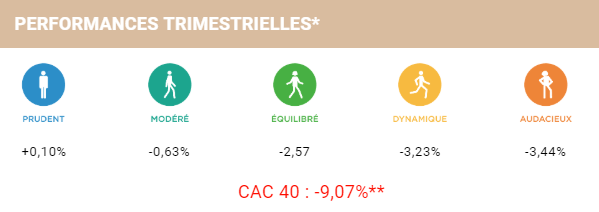

Première bonne surprise du côté de chez Advize, sur le contrat d’assurance-vie Ma Sentinelle Vie, dont les allocations sont revues tous les trimestres. La baisse subie des portefeuilles est moindre que celle de l’indice de place parisienne. Fort Heureusement. Les performances allant du 28/08/2018 au 23/11/2018 des portefeuilles modèles construits par Active Asset Allocation sont logiquement négatives, mais les pertes latentes restent mesurées. Calculs effectués, nets des frais du contrat et des unités de compte, avant impôts et prélèvements sociaux.

Ainsi, le profil le plus exposé aux risques financiers, le profil audacieux, ne baisse que de -3.44%. Point important : le changement d’allocation effectué ne coûte rien à l’épargnant.

** Performances de l’indice CAC 40 dividendes réinvestis du 28/08/2018 au 23/11/2018. Source : Active Asset Allocation

Dans son courrier adressé à ses clients épargnants, dont les détenteurs du contrat d’assurance-vie Yomoni Vie, Yomoni revient sur les raisons de la chute des marchés boursiers. Le courtier précise que dans ce contexte, "son scénario central d’une économie américaine qui est à son pic d’activité, avec un risque de ralentissement de l’économie mondiale à six mois (25% de probabilités), qui pourrait venir de la fin du cycle américain, mais aussi d’un ralentissement en Chine."

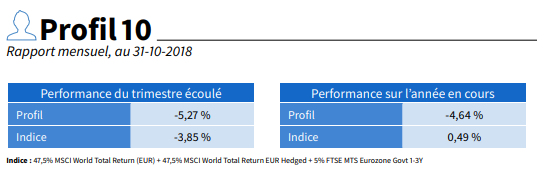

Le profil 10 est celui qui est le plus exposé aux risques financiers. La baisse reste mesurée à -5.47% sur le trimestre passé. Si cette performance négative est moindre que celle que l’indice CAC 40 sur la période, elle est supérieure à celle de l’indice de référence publiée par Yomoni, une combinaison de d’indices MSCI World total return (dividendes inclus).

Au sein du contrat d’assurance-vie Nalo Patrimoine, pour le profil investi à hauteur de 90% en actions, l’allocation a été recalculée durant la période. Au final, la performance brute ressort à -4.46% (soit -4.81% nette). Le portefeuille ISR de son côté s’en sort mieux avec un rendement de -3,15% brut, -3,50% net.

L’une des forces d’un robo-advisor comme Nalo est de calibrer la prise de risque fonction de l’horizon d’investissement des projets des clients. Ainsi, confirme Hugo Bompart, directeur scientifique et fondateur de Nalo, "Les projets à court terme ou ceux avaient prévu de retirer leur argent ces derniers temps n’ont quasiment pas subi de perte. A contrario, les projets à long terme ont subi les baisses indiquées mais une partie a déjà été récupérée suite au redressement qui a suivi la période. Par ailleurs ces projets étant prévus pour le long terme, la volatilité court terme n’est pas une préoccupation.".

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Lucya by AXA (AXA FRANCE VIE) 250€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Croissance Avenir (SURAVENIR) Jusqu'à 250€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Yomoni Vie (SURAVENIR) Jusqu'à Assurance vie Yomoni Vie : jusqu'à 12 mois d'équivalent de frais de gestion remboursés ! | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Liste des contrats d’assurance-vie FinTech. Contrats misant principalement sur des allocations d’actifs automatisées, pour la plupart à base d’ETF, afin de permettre des arbitrages fréquents, à des (...)

Après Aviva en juin dernier, c’est au tour de BNP Paribas AM de se renforcer dans les allocations d’actifs automatisées, réalisées par robo-advisors. En investissant dans la société spécialisée belge (...)

WeSave, première plateforme de gestion d’épargne en ligne haut de gamme en France, lance WeQuant et signe un partenariat stratégique d’ampleur avec le premier réseau social de trading au monde eToro en (...)

Après la publication de bons rendements au titre de l’année 2016 sur son contrat d’assurance-vie Yomoni Vie, la FinTech Yomoni célèbre une seconde victoire : une nouvelle levée de fonds auprès de ses (...)

Les robo-advisors ont la cote, du moins dans les médias. Les investisseurs attendent de constater leurs performances en pratique. Par ailleurs, ces objets techniques n’ont rien d’innovant. Ils ne (...)

NOUVEAUTÉ ! L’offre de bienvenue pour la souscription d’un contrat AltaProfits Vie, assuré par Generali, permet d’obtenir jusqu’à 1000 euros offerts, sous conditions.

NOUVEAUTÉ ! Le taux 2025 du fonds euros de l’assureur AMPLI-MUTUELLE est de 3.75%, il devrait encore figurer parmi les meilleurs fonds euros du marché.

Petite surprise, c’est l’assureur Milleis Vie qui annonce en premier la performance de son fonds euros au titre de l’année 2025.

2001-2026 — FranceTransactions.com © Mon Epargne Online