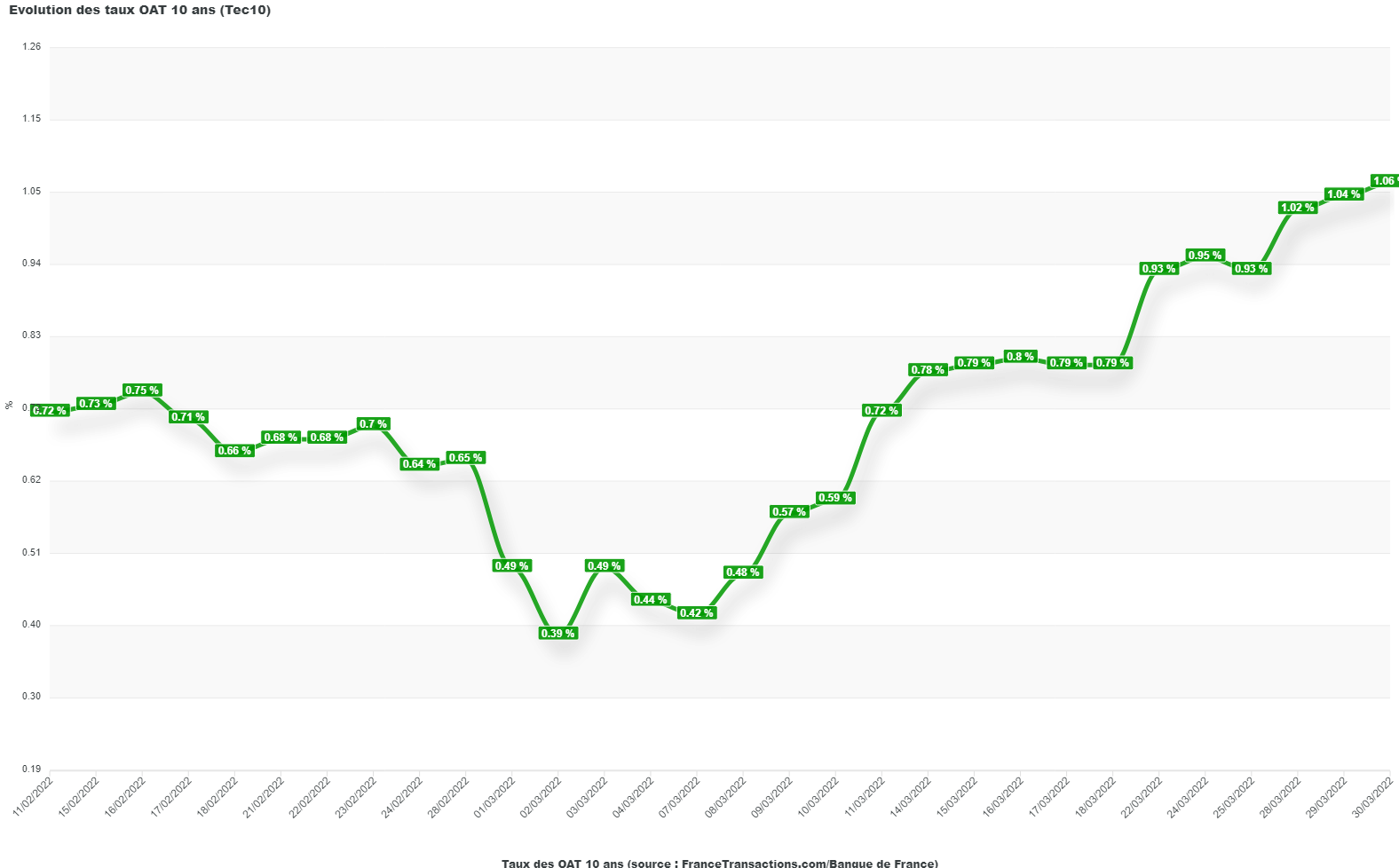

Taux OAT (Obligations Assimilables du Trésor)

Taux OAT : suivre l’évolution des taux de l’OAT 10 ans permet d’avoir une tendance sur le future hausse ou baisse des taux fixes des crédits immobiliers.

Les hausses de taux se poursuivent en avril, avec un risque de blocage du marché lié aux taux d’usure et au taux d’endettement. De nombreux emprunteurs exclus du marché, les prix attendus en baisse dans les mois à venir.

📈 Remontée des taux d’intérêtsCrise immobilière

Publié le par Denis LapalusLa banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

Les ventes sont en repli de 17% au premier trimestre 2022 par rapport à la même période l’an dernier, selon les chiffres d’Orpi. Le marché immobilier commence à freiner. La hausse des taux des crédits immobiliers s’accélère.

En avril, dans le sillage du taux d’emprunt d’Etat à 10 ans repassé au-delà de 1 %, tous les barèmes de banques reçus font état d’une hausse des taux de crédit, de 0,10 point mais jusqu’à 0,45 point pour l’une d’entre elles…

Depuis le début de l’année, toutes les banques ont désormais augmenté leurs taux, de 0,30 point en moyenne, alors même que les taux d’usure, taux plafonds au-delà desquels elles n’ont pas le droit de prêter, n’ont pas évolué, notamment sur les durées de 20 ans et plus, entrainant l’exclusion de plus en plus d’acquéreurs potentiels. Le taux d’endettement devient également un frein majeur, sous l’effet de la hausse inéluctable des mensualités due à cette remontée. Vousfinancer anticipe ainsi un trimestre compliqué pour ceux qui ont un projet immobilier, à une période de l’année où le marché immobilier est traditionnellement le plus dynamique…

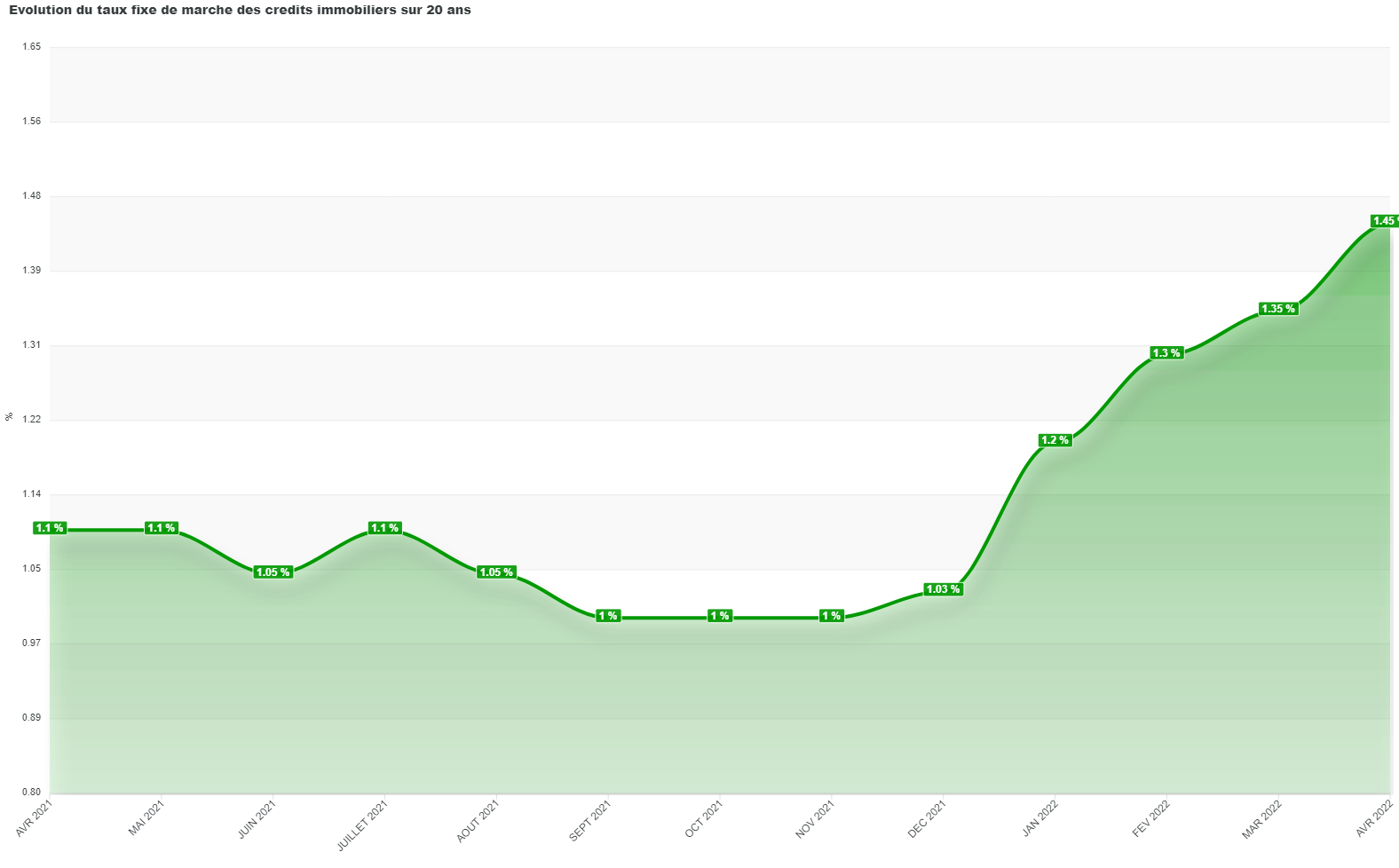

En avril, comme pressenti, le mouvement de remontée des taux s’est poursuivi. Déjà en mars, certaines banques avaient envoyé plusieurs barèmes de taux dans le mois, sous l’effet de la remontée brutale du taux d’emprunt d’Etat à 10 ans, passé de 0 % fin décembre 2021 à plus de 1 % début avril soit un retour à son niveau d’avril 2017. La plupart des banques, nationales ou régionales ont remonté leurs taux en avril 0,05 point à 0,45 point pour l’une d’entre elles qui avait déjà augmenté ses taux de 0,30 en mars, portant la hausse totale à 0,75 point !

Ces augmentations de taux dans les barèmes concernent la plupart du temps tous les profils, mais dans certaines banques davantage les moins bons profils, avec les plus bas revenus, à qui l’on propose désormais parfois des taux supérieurs à 2 % sur 20 et 25 ans … Raisons invoquées par les banques pour justifier : une détérioration des conditions de refinancement liée à la hausse des taux de marchés dû « à l’inflation d’abord, à la fin des politiques tarifaires accommodantes des banques centrales et au conflit Ukrainien ».

Ainsi les taux moyens proposés augmentent en avril à 1,25 % sur 15 ans, 1,45 % sur 20 ans et 1,65 % sur 25 ans. Les taux pour les meilleurs profils remontent également tout en restant malgré tout attractifs : 0,90 % sur 15 ans, 1 % sur 20 ans et 1,25 % sur 25 ans.

« Le taux d’emprunt d’Etat à 10 ans est revenu à son niveau d’avril 2017, au moment où les banques prêtaient en moyenne à 1,70 % sur 20 ans, contre 1,45 % actuellement. Les banques tentent au maximum de limiter la remontée des taux ou de la rendre la plus progressive possible, en envoyant de nouveaux barèmes tous les quinze jours pour certaines, avec des hausses limitées. Pour autant dans ce contexte, le mouvement risque de se poursuivre dans les prochaines semaines, alors même qu’avec les taux d’usure actuels, les taux affichés sur certains barèmes conduisent systématiquement à des refus… » analyse Sandrine Allonier, directrice des études de Vousfinancer.

Compte tenu de l’augmentation, des mensualités engendrée par la hausse des taux. Pour emprunter par exemple 300 000 € sur 20 ans, il faut gagner 200 € nets de plus par mois dans certaines banques pour compenser une hausse des taux de 0,50 point et respecter le seuil de 35 % d’endettement.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Livret Monabanq Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret Distingo Taux boosté de 4.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Livret + Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Taux OAT : suivre l’évolution des taux de l’OAT 10 ans permet d’avoir une tendance sur le future hausse ou baisse des taux fixes des crédits immobiliers.

Evolution de l’OAT 10 ans et de sa moyenne mensuelle.

Janvier 2026 : tous les taux que vous devez connaître pour bien gérer votre argent.

De grandes banques à réseaux, dont la Société Générale, le Crédit du Nord (même groupe SG) et quelques caisses régionales du Crédit Agricole ont décidé de suspendre leur partenariat avec leurs apporteurs (...)

Plus de 22% de baisse pour les mises en chantier en 2025, l’immobilier neuf s’enfonce toujours plus dans la crise.

Selon les chiffres publiés par le site d’annonces immobilières Bien’ici, le pouvoir de louer et d’achat immobilier des Français serait en forte baisse depuis ces cinq dernières années. Comment (...)

L’année 2025 se termine mal pour le marché des SCPI : la chute de plus de 18% (18.09%) du prix des parts de la SCPI PAREF Hexa montre que la crise du secteur n’est pas encore totalement (...)

2001-2026 — FranceTransactions.com © Mon Epargne Online