Fortuneo : débutez l’année 2026 en fanfare ! Jusqu’à 250€ offerts à saisir avant le 31 janvier 2026

Nouvelle offre exclusive de bienvenue Fortuneo, pour l’ouverture d’un compte courant assorti d’une CB Gold MasterCard, jusqu’à 250€ offerts.

C’était annoncé depuis de nombreux mois, mais cette fois-ci la remontée des taux de crédits immobiliers semble bien en route. Les taux de marché des emprunts d’Etat sont en hausse, et ce n’est pas fini. Du côté des crédits immobiliers, les taux remontent déjà, pour plusieurs raisons.

La banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

Ce qui est bien en matière de marché immobilier, c’est l’éternelle cacophonie propagée sur les différents médias. Alors que certains annoncent encore des baisses de taux sur septembre, d’autres, dont nous faisons partie, confirment une hausse. C’est comme pour les prix. Tout dépend de quoi nous parlons exactement. De notre côté, nous évoquons les taux proposés à ce jour aux emprunteurs potentiels, et non les crédits signés le mois dernier, ou plus encore.

Ainsi après ING Direct, BoursoBank relève une nouvelle fois son taux du crédit immobilier BoursoBank, de pas moins de 20 points de base, pour passer de 1.49% à 1.69%.

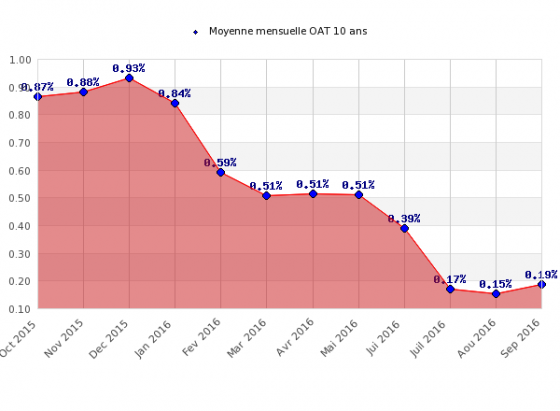

Annoncée depuis de longs mois maintenant, la hausse des taux des crédits immobiliers devait bien arriver un jour. Alors que les courtiers évoquent plus une stabilisation des taux actuels, certains signes ne trompent pas. Les taux des obligations souveraines sont de nouveau à la hausse ces derniers jours. Ceci peut n’être qu’un feu de paille, mais une chose certaine, les taux ne baissent plus non plus. Or chacun sait que les taux des dettes souveraines reste le meilleur indicateur pour anticiper les variations de taux de crédit proposés aux particuliers.

Mais ce n’est pas la seule raison au retour de la hausse de taux. Les banques françaises vont devoir chercher des marges ailleurs que sur leurs assurances emprunteurs, et donc, relever davantage les taux proposés à leurs clients. Si aujourd’hui les emprunteurs peuvent choisir leur assurance emprunteur, moins de 20% le font effectivement. Ils optent pour l’assurance emprunteur proposé par la banque, car ils restent attirés par le taux du crédit immobilier, même si l’assurance vendue est de 20 à 25% plus chère que celle de la concurrence.

De leurs côtés, en France, les banques vont devoir faire de gros efforts pour reconstruire leurs marges. La prochaine réelle ouverture du marché des assurances emprunteurs mettant un terme à la manne financière accompagnant la commercialisation de crédits immobiliers.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Livret Monabanq Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret + Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Nouvelle offre exclusive de bienvenue Fortuneo, pour l’ouverture d’un compte courant assorti d’une CB Gold MasterCard, jusqu’à 250€ offerts.

La banque en ligne Monabanq propose plusieurs offres de bienvenue, cumulables : taux boosté sur le livret épargne à 5% brut, et jusqu’à 280 euros pour l’ouverture d’un compte (...)

La nouvelle baisse du taux du livret A incite les épargnants à bénéficier des rendements des fonds euros en assurance vie. Nouvelle décollecte pour le livret A au mois de (...)

2001-2026 — FranceTransactions.com © Mon Epargne Online