Immobilier neuf : après 3 années de crise, 2026 ne s’annonce pas mieux

Plus de 22% de baisse pour les mises en chantier en 2025, l’immobilier neuf s’enfonce toujours plus dans la crise.

Le marché de l’immobilier cartonne en 2019, avec de probables nouveaux records battus, aussi bien en volume de transactions, qu’en termes de prix au mètre carré. La question n’est plus véritablement de savoir si le marché de l’immobilier a formé une bulle immobilière, mais bien de déterminer quand elle va exploser. Et des premiers signes apparaissent... De plus en plus nombreux.

agences immobilièresbulle immobilièrePrix immobilierprix immobiliers

Publié le par Denis LapalusLa banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

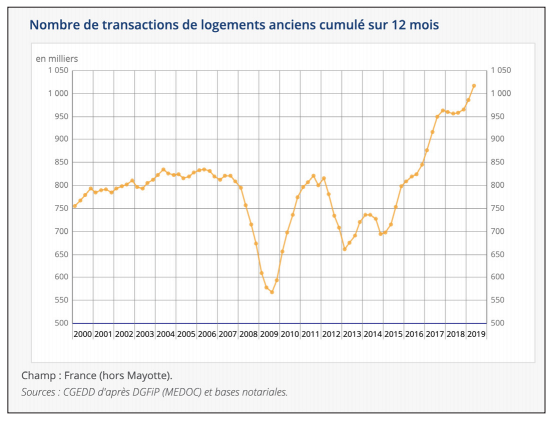

Si la note de conjoncture trimestrielle de la FNAIM est sans appel : de façon globale, tous les voyants sont au vert pour le marché de l’immobilier en septembre 2019. La faiblesse des taux d’intérêts pousse encore un peu plus les prix de l’immobilier vers le haut et le nombre de transactions a d’ores et déjà battu un record au mois de juin 2019, en dépassant le million de ventes. Mais attention toutefois, des premiers signes de ralentissement se font plus marquants. Ainsi, du côté de l’immobilier de bureaux, la chute peut sembler vertigineuse, du côté de l’immobilier en province, dans les petites villes, la dynamique du marché de l’immobilier n’a rien à voir avec celle des grandes villes. La crise immobilière est déjà présente.

L’extrême faiblesse des taux continue de soutenir le marché. La nouvelle forte baisse des taux est le principal élément marquant des deux à trois derniers mois, et les taux devraient même continuer à baisser au moins dans les deux à trois prochains mois. La confiance des ménages se maintient à un niveau relativement élevé.

Outre ces éléments conjoncturels, le marché reste soutenu par des éléments structurels : le manque d’attractivité relative des autres placements financiers, le pouvoir d’achat relativement dynamique des ménages (en particulier en 2019) ainsi que la baisse du taux de chômage ces dernières années, une démographie favorable (progression du nombre de ménages), un modèle français de crédit à l’habitat assez prudent (taux fixes, faible taux de créances douteuses, …) ou encore le fait que l’immobilier soit considéré comme un placement peu risqué dans un contexte général d’aversion au risque.

Les risques qui pourraient enrayer la dynamique du marché nous semblent mesurés à court terme (retournement économique important, hausse significative et brusque des taux d’intérêt, durcissement des conditions de crédit : réduction de la durée des crédits, hausse de l’apport personnel demandé, restrictions sur le taux d’endettement…).

La très bonne santé générale du marché cache toutefois des disparités géographiques importantes et profite surtout à Paris et certaines grandes métropoles régionales, tandis que bon nombre de secteurs ruraux sont à la peine. Le processus de métropolisation, observé également dans d’autres pays avancés, se poursuit et oriente la demande vers les zones les plus denses.

Le nombre de transactions de logements anciens, qui était déjà à un niveau élevé, est en forte hausse. Il bat un nouveau record en franchissant la barre historique du million de logements (1 017 000) à fin juin 2019 en cumulé sur les 12 derniers mois, contre 985 000 à fin mars et 965 000 à fin décembre 2018, d’après le ministère. Ce nombre très élevé de transactions est toutefois à relativiser. Le taux de rotation du parc (qui prend en compte l’agrandissement progressif du parc) n’est pas très supérieur à celui du début des années 2000.

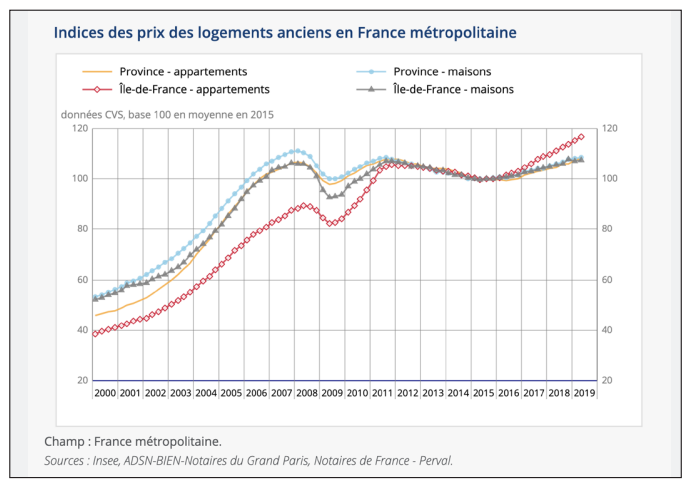

Les prix poursuivent leur progression. D’après l’INSEE, ils accélèrent même légèrement (+3,2 % à fin juin sur 1 an). En Île-de-France, les prix continuent de croître à un rythme soutenu : +3,9 % (+6,3 % à Paris et +2,7 % pour le reste de l’Île-de-France). En province, les prix augmentent à un rythme moins soutenu (+2,8 %), comparable à celui de l’Île-de-France hors Paris.

Les prix à Paris connaissent une forme d’emballement et franchissent la barre des 10.000 € par mètre carré selon la plupart des observateurs. Les notaires prévoient que les prix atteindront 10 280 €/m2 en octobre (avec une accélération à +7,8 % sur un an).

Les conditions d’accès au crédit à l’habitat sont particulièrement attractives. Les taux des crédits immobilier poursuivent leur baisse, dans le sillage des OAT 10 ans qui ont pulvérisé leur record à la baisse cet été. En lien avec la politique très accommodante des banques centrales, la France emprunte actuellement sur 10 ans à … -0,35 % ! Les taux des crédits immobilier devraient donc continuer à baisser, au moins dans les deux à trois prochains mois.

| Durées de crédit | Taux élevés (15% apport) | Taux moyens (30% apport) | Taux faibles (50% apport) |

|---|---|---|---|

| 7 ans | 4,08 % | 3,68 % | 3,40 % |

| 10 ans | 4,20 % | 3,75 % | 3,20 % |

| 15 ans | 4,40 % | 3,75 % | 3,20 % |

| 20 ans | 4,95 % | 3,90 % | 3,30 % |

| 25 ans | 4,90 % | 4,10 % | 3,45 % |

| (*) Mise à jour effectuée le 08/12/2025 . Taux assurance incluse d'un taux moyen d'assurance emprunteur de 0.45% (pour un couple). Considérer un taux d'assurance emprunteur de 0,20% pour une personne seule. Taux moyens de marché (avec 30% d'apport), calculés sur les relevés des courtiers en crédits immobiliers. Données indicatives uniquement. | |||

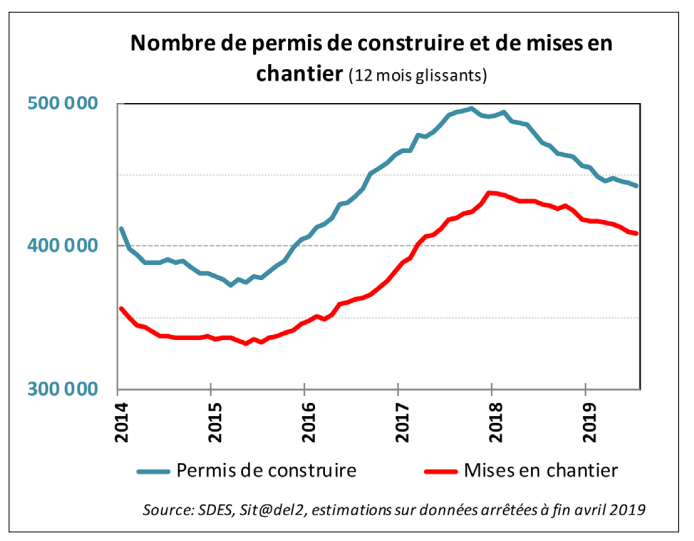

À la différence de l’ancien, le marché du neuf continue de s’essouffler, affecté notamment par la baisse de la construction de maisons. Les ventes de logements neufs plongent en France. Les permis de construire et les mises en chantier poursuivent sur leur tendance baissière enclenchée début 2018. Une tendance qui peut s’expliquer par le recentrage sur les zones tendues de certaines mesures de soutien à la demande (PTZ, zonage sur le Pinel) et par l’approche des élections municipales de 2020 (les maires sont traditionnellement plus frileux pour accorder des permis de construire en période pré-électorale).

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Livret Monabanq Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Livret + Taux boosté de 5.00% brut, pendant 6 quinzaines. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Plus de 22% de baisse pour les mises en chantier en 2025, l’immobilier neuf s’enfonce toujours plus dans la crise.

Selon les chiffres publiés par le site d’annonces immobilières Bien’ici, le pouvoir de louer et d’achat immobilier des Français serait en forte baisse depuis ces cinq dernières années. Comment (...)

L’année 2025 se termine mal pour le marché des SCPI : la chute de plus de 18% (18.09%) du prix des parts de la SCPI PAREF Hexa montre que la crise du secteur n’est pas encore totalement (...)

2001-2026 — FranceTransactions.com © Mon Epargne Online