Courbe des taux en euros

En finances, la courbe des taux d’intérêts de marché est essentielle. Courbe de taux en Euros.

Jusqu’où les taux des crédits immobiliers vont-ils baisser en 2024 ? Certains courtiers estiment qu’à partir de la rentrée 2024, les taux moyens (hors assurance) devraient repasser largement sous les 4 %. Des doutes subsistent.

La banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

Jusqu’où les taux des crédits immobiliers vont-ils baisser en 2024 ? C’est le sujet tendance du moment, cela fait les gros titres de la presse grand public. Tout le monde semble s’attendre au miracle d’une baisse rapide des taux d’intérêts. Certains sont toutefois sensiblement plus prudents sur l’ampleur de la baisse des taux à venir, c’est notre cas.

Il faut être clair. Personne n’en sait rien. Il ne s’agit que d’anticipations, personne ne peut dire détenir la vérité absolue et prédire l’avenir. Les courtiers communiquant largement sur les médias, à l’origine de cette modification temporaire de la fréquence du taux de l’usure, ce qui n’a rien changé, sont forcément porteurs d’ondes positives. C’est du business !

| Durées de crédit | Taux élevés (15% apport) | Taux moyens (30% apport) | Taux faibles (50% apport) |

|---|---|---|---|

| 7 ans | 4,08 % | 3,68 % | 3,40 % |

| 10 ans | 4,20 % | 3,75 % | 3,20 % |

| 15 ans | 4,40 % | 3,75 % | 3,20 % |

| 20 ans | 4,95 % | 3,90 % | 3,30 % |

| 25 ans | 4,90 % | 4,10 % | 3,45 % |

| (*) Mise à jour effectuée le 08/12/2025 . Taux assurance incluse d'un taux moyen d'assurance emprunteur de 0.45% (pour un couple). Considérer un taux d'assurance emprunteur de 0,20% pour une personne seule. Taux moyens de marché (avec 30% d'apport), calculés sur les relevés des courtiers en crédits immobiliers. Données indicatives uniquement. | |||

Evidemment tout le monde sait désormais que les banques centrales ne vont plus augmenter leurs taux d’intérêts. Mais là où l’on peut largement se tromper, c’est de croire qu’elles vont donc les baisser massivement en 2024. De combien sera cette baisse ? Certains courtiers estiment que le taux de base des crédits immobiliers sera redescendu à 3 % fin 2024, soit pas moins de 31 % de baisse ! Difficile de lire aussi bien dans l’avenir. Mais le message serait donc bien le suivant : surtout, ne pas se précipiter pour emprunter maintenant. Cela devrait permettre par ailleurs de continuer à faire baisser les prix des biens immobiliers, un coup double gagnant pour les primo-accédants !

De notre côté, une baisse de 15 %, soit un retour à 4.20 % semble déjà bien plus crédible pour l’année 2024. Pourquoi 15 % et pas 10 % ou 20 % ? C’est une estimation ! 15 % n’est pas plus juste que 10 ou 20 % ! Les taux ne vont pas chuter en 2024, c’est notre conviction, la baisse sera très graduelle. Les taux de marchés (donc différents des Taux de la BCE) pourraient même grimper de nouveau, comme l’on a pu le constater récemment en début d’année. Il suffit de quelques mauvaises nouvelles pour que les craintes se renforcent.

Ce qu’anticipe les financiers sur les années à venir (cf courbe des taux de marchés en EUR), c’est une stabilisation des taux de marché au niveau de 2.50 % / 2.60 % dès l’horizon 2025/2026. En ajoutant la marge des banques, de l’ordre de 100 points de base, les taux des crédits proposés aux particuliers pourraient donc se stabiliser vers les 3.50 % à l’horizon 2025. En ajoutant l’assurance emprunteur, les taux devraient donc s’orienter vers les 4 % / 4.10 %,

La baisse des taux pourrait accélérer en 2025, si aucune nouvelle majeure (géopolitique, etc.) ne vient perturber le retour à la normale de l’économie mondiale. Cette anticipation, non rationnelle (on lit dans le marc de café que ce que l’on veut voir), se base sur les anticipations de baisse des taux des marchés financiers (ceux des professionnels de la finance).

Enfin pour rappel, le taux oat est le taux des emprunts d’Etat français. Ce n’est qu’une indication de la tendance des taux d’intérêts de marché, mais ce n’est en rien un indicateur fiable du niveau des taux des crédits immobiliers proposés aux particuliers. L’on a bien constaté qu’avec des taux d’OAT négatifs, les taux des crédits immobiliers n’ont pas suivi la tendance bien longtemps.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Besoin de vous faire accompagner pour décrocher un taux attractif pour votre crédit immobilier ? | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Crédit immobilier : Obtenir votre meilleur taux de crédit possible | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

En finances, la courbe des taux d’intérêts de marché est essentielle. Courbe de taux en Euros.

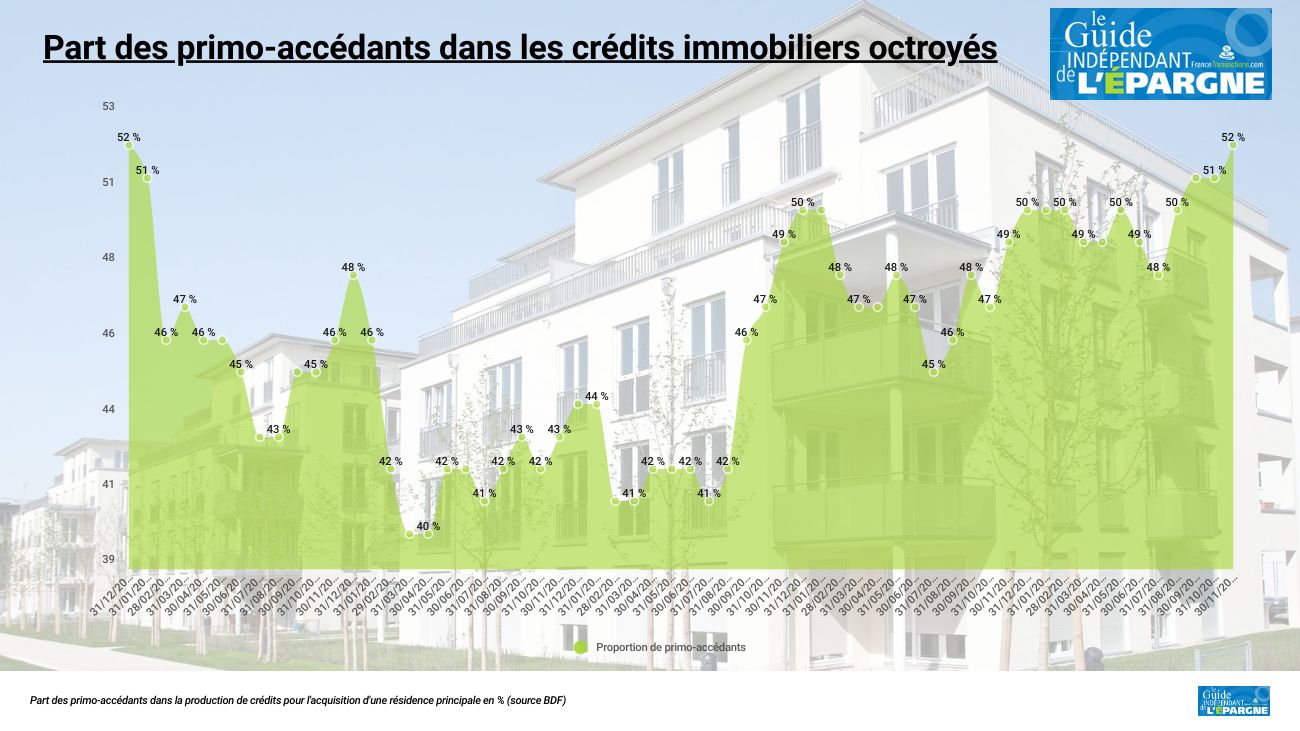

Les primo-accédants sont de nouveau les plus nombreux à obtenir leur crédit immobilier, depuis novembre dernier, selon les dernières statistiques publiées par la Banque de (...)

Emprunter à plus de 6 % sur une durée longue, 20 ans ou plus, cela commence vraiment à devenir délicat. D’autant que l’inflation est en train de se réduire (...)

Les courtiers en crédit ne cessent de communiquer sur des baisses de taux de crédits immobiliers, bonne nouvelle ! Mais justement, les taux d’intérêts devraient baisser encore bien plus largement dans (...)

Au mois de mars 2024, la baisse des grilles de taux de crédits immobiliers n’évolue que peu sensiblement à la baisse : 10 points de base, largement insuffisante pour relancer le (...)

Selon l’Observatoire Crédit Logement, le taux moyen des crédits immobiliers ressort à 3.99 % en février 2024. Le coût relatif d’un crédit immobilier reste au-delà des 4 années de revenus, toujours très (...)

La Banque du Japon (BoJ) a relevé vendredi 19 décembre son taux directeur au plus haut niveau depuis 1995.

Sans surprise, le Conseil des gouverneurs a décidé ce jour de laisser inchangés les trois taux d’intérêt directeurs de la BCE. Les anticipations de croissance et d’inflation sont revues à la (...)

Comme attendu la BoE (Bank of England) a baissé de 0.25% son taux directeur afin de le ramener de 4% à 3.75%.

2001-2026 — FranceTransactions.com © Mon Epargne Online