Crédit immobilier en février 2026 : à quel taux pouvez-vous emprunter ? Demande en ligne

Quel taux de crédit immobilier pourrait vous être proposé en en février 2026 ? Simulation et demande de devis en ligne.

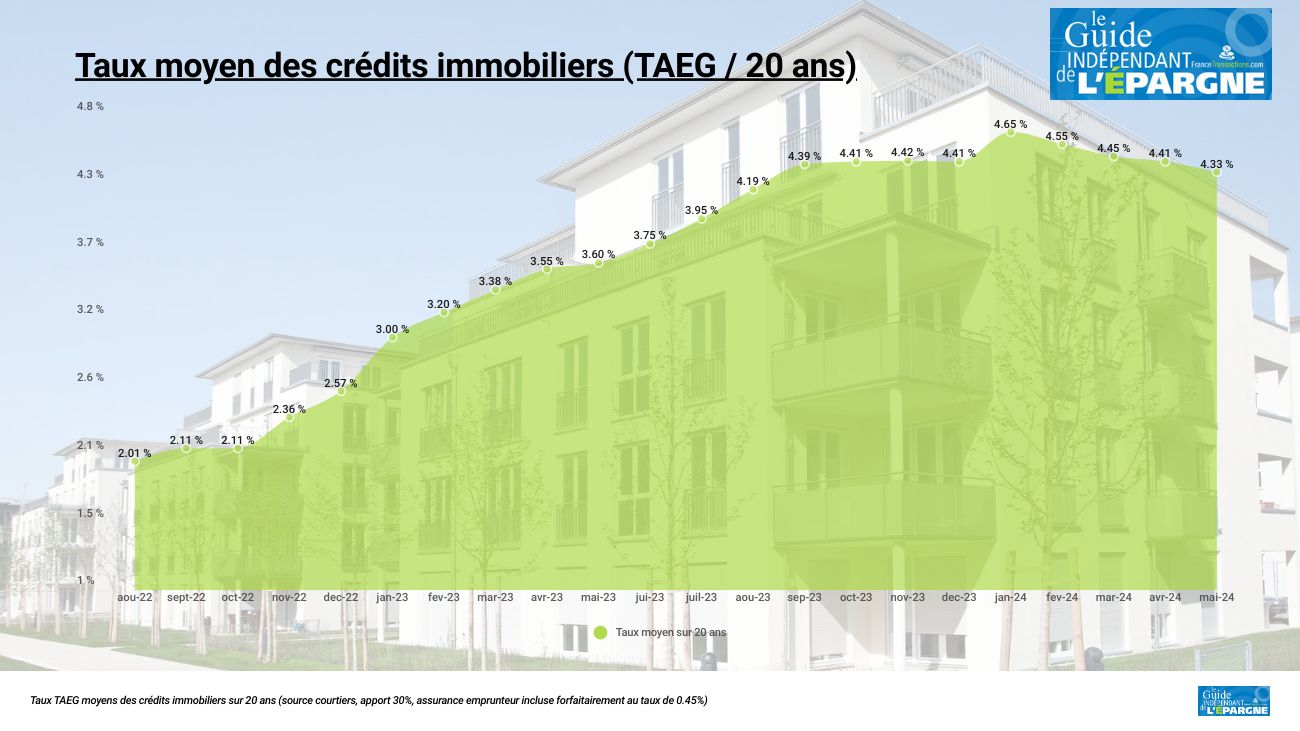

Temps morose pour cette rentrée 2025 : les taux des crédits immobiliers en hausse, légère, de 2 à 6 points de base.

La banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

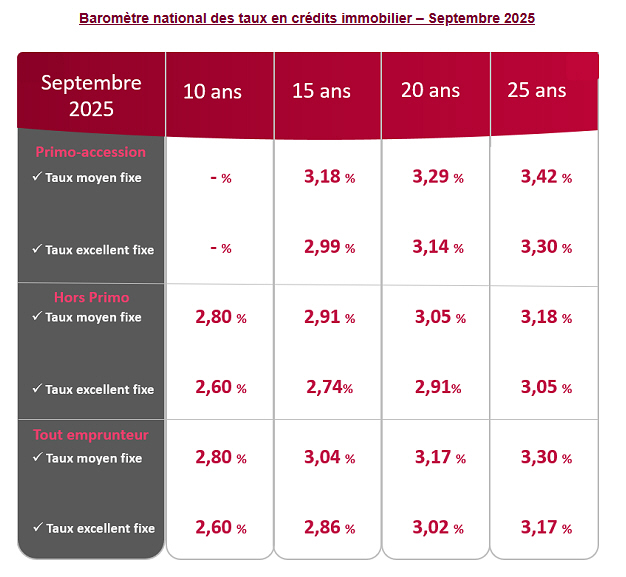

Les courtiers en crédits immobiliers, dont Le Partenaire, le confirment, en ce mois de septembre 2025, la rentrée scolaire s’accompagne d’une légère augmentation des taux de crédits immobiliers sur à peu près tous types de profils emprunteurs et toutes les durées. Au niveau national, les futurs emprunteurs vont pouvoir emprunter à partir de 2,60 % sur 10 ans et jusqu’à 3,42 % sur 25 ans. Comme prévu, le mois de septembre n’apporte pas de surprise malgré cette légère augmentation. Les futurs acquéreurs peuvent toujours emprunter à des taux intéressants.

Pour les primo-accédants avec un bon profil, une augmentation de taux de 0,02 % sur 15 ans, de 0,04 % sur 20 ans et de 0,05 % sur 25 ans. Pour les profils excellents (hors primo-accédants), une augmentation de taux de 0,04 % sur 15 ans, de 0,01 % sur 20 ans et de 0,05 % sur 25 ans.

| Durées de crédit | Taux élevés (15% apport) | Taux moyens (30% apport) | Taux faibles (50% apport) |

|---|---|---|---|

| 7 ans | 4,10 % | 3,70 % | 3,40 % |

| 10 ans | 4,20 % | 3,80 % | 3,25 % |

| 15 ans | 4,45 % | 3,75 % | 3,25 % |

| 20 ans | 4,95 % | 3,90 % | 3,30 % |

| 25 ans | 4,95 % | 4,15 % | 3,50 % |

| (*) Mise à jour effectuée le 05/01/2026 . Taux assurance incluse d'un taux moyen d'assurance emprunteur de 0.45% (pour un couple). Considérer un taux d'assurance emprunteur de 0,20% pour une personne seule. Taux moyens de marché (avec 30% d'apport), calculés sur les relevés des courtiers en crédits immobiliers. Données indicatives uniquement. | |||

Même si les moyennes tournent autour de 3,10 % sur 20 ans, les profils solides (apport conséquent, emploi stable, bon dossier) peuvent négocier des taux sous la barre des 3 % avec la possibilité suivant l’âge de baisser le taux avec une délégation d’assurance emprunteur.

La durée moyenne des prêts accordés recule légèrement à 248 mois (260 mois pour l’accession dans le neuf et 259 mois pour l’accession dans l’ancien).

Sans surprise, les prix sont repartis à la hausse dans les zones les plus tendues. Et à la baisse dans les zones les moins recherchées. De manière générale, sur la période comprise entre le 1er avril et le 30 juin, les prix des maisons ont bondi de +2,5 %. L’évolution est plus marquée pour les appartements avec +2,9 %. Plusieurs facteurs expliquent cette croissance rapide dans le secteur du résidentiel, notamment l’insuffisance de l’offre dans les zones où le marché est particulièrement tendu. Par ailleurs, les propriétaires qui souhaitent revendre leur bien et en acquérir un nouveau sont de plus en plus nombreux. Couplée au resserrement des conditions de prêt immobilier, cette hausse handicape néanmoins les candidats à la primo-accession.

Le retour de ménages plus aisés tire toujours les revenus des emprunteurs vers le haut, de 2.5 % en 2025, après 1.8 % en 2024. Le coût des opérations remonte aussi plus rapidement avec la généralisation sur tout le territoire des tensions sur les prix des logements, ce qui dégrade également l’indicateur de solvabilité de la demande. Néanmoins le coût relatif qui avait baissé rapidement en 2023 commence à se stabiliser, en réponse à la transformation des clientèles : il s’établit à 4.1 années de revenus.

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | Lucya by AXA (AXA FRANCE VIE) 250€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | Placement Direct Vie (SWISS LIFE ASSURANCE ET PATRIMOINE) Jusqu'à 1 000€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥉 3 |  | Yomoni Vie (SURAVENIR) Jusqu'à Jusqu'à 800€ offerts avec le code AVMULTI26 pour toute 1ere souscription à une assurance-vie jusqu'au 31/03/2026. | 👉 EN SAVOIR PLUS |

| Les offres promotionnelles sont soumises à conditions. | |||

Quel taux de crédit immobilier pourrait vous être proposé en en février 2026 ? Simulation et demande de devis en ligne.

Initiée depuis le début d’année 2025, la très légère hausse des taux des crédits immobiliers se poursuit.

Les taux des crédits immobiliers remontent en 2025, les prix de l’immobilier se stabilisent, est-ce donc le bon moment pour acheter en février 2026 ?

La taxe foncière est mise à disposition depuis quelques jours sur l’espace contribuable des propriétaires. Le coût de la taxe foncière pèse de plus en plus lourd, jusqu’à 2 mois de loyers dans certaines (...)

Les traditionnels bilans de fin d’année sont publiés. Ce qui intéresse les candidats emprunteurs, ce sont les anticipations pour 2026. Et visiblement, la seule certitude reste que personne ne (...)

L’année 2025 est déjà terminée pour les banques. Objectif 2026, avec une reprise de la concurrence, les objectifs d’octrois de crédits sont revus à la hausse.

Comme pressenti déjà en juillet, puis en août, la baisse des taux des crédits immobiliers est bien terminée en Février 2026. Désormais, le marché s’attend à une poursuite de la hausse des taux d’intérêts (...)

2001-2026 — FranceTransactions.com © Mon Epargne Online