Épargne retraite : que choisir PER assurantiel (assurance-vie) ou PER bancaire (compte-titres) ?

Vous avez pris votre décision, vous souhaitez souscrire un PER. Première décision, à prendre ou pas, un PER assurance ou un PER bancaire ?

Le rapport du Conseil Consultatif du Secteur Financier (CCSF), publié le 20 juillet 2021, alerte sur le manque de visibilité des frais prélevés sur les PER et notamment sur les PER individuels assurances. Ce même empilement des frais de gestion sur les unités de compte, société de gestion et assureur, que l’on retrouve sur les contrats d’assurance-vie, ne serait pas suffisamment explicite dans le relevé annuel de compte des PER. Il n’est du reste pas plus clair sur les relevés des contrats d’assurance-vie.

PER (Plan Épargne Retraite)PER AssurancePER Compte-titresQuel est le meilleur PER ?

Publié le par Denis LapalusLa banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

Bruno Lemaire avait sollicité en début d’année 2021 le président du CCSF (Conseil Consultatif du Secteur Financier) afin de connaître son avis [1] sur les frais portant sur les PER. De son côté, le CCSF a mandaté la société Sémaphore Conseil afin d’examiner les frais portant sur 34 PER Assurance et 2 PER compte-titres ([sur les frais portant sur les PER. De son côté, le CCSF a mandaté la société Sémaphore Conseil afin d’examiner les frais portant sur 34 PER Assurance et 2 PER compte-titres ] sur les frais portant sur les PER. De son côté, le CCSF a mandaté la société Sémaphore Conseil afin d’examiner les frais portant sur 34 PER Assurance et 2 PER compte-titres ([NDLR, près de 70 offres de PER individuels étaient commercialisés en début 2021). Ce rapport portant uniquement sur des PER individuels présente 3 constats et propose 3 recommandations. Les épargnants regretteront que cette analyse du marché soit si restreinte, aussi bien en termes de nombre de PER, ainsi que sur le champ de l’étude. Les PER collectifs étant également sources notoires de frais.

Ce rapport est publié peu après le nouveau constat effectué sur le marché des contrats d’assurance-vie en 2020. Les 9 contrats d’assurance-vie les plus souscrits en 2020 sont ceux qui facturent le plus de frais. Les épargnants semblent suivre encore trop aveuglement les conseils de leurs banquiers, sans prendre la peine d’effectuer des comparaisons auprès de la concurrence. Le manque de visibilité de ces frais serait en partie en cause.

Ce rapport effectue trois constats :

Trois recommandations sont effectuées :

Un PER Individuel peut être bancaire, via un compte-titres, ou assurance, via un contrat d’assurance-vie. La structure des frais dans les deux cas diffère logiquement, tout comme existe la différence de frais entre un compte-titres et une assurance-vie. La finalité des deux produits est la même dans le cadre du PER, mais les atouts de chacun ne sont pas les mêmes. Le PER assurance procure un avantage fiscal spécifique sur les plus-values ainsi qu’un avantage successorale que n’apporte pas le PER bancaire. Ce dernier comporte moins de frais au total puisque aucun assureur n’intervient, mais ne procure aucun fonds en euros garantissant le capital en retour. Par ailleurs, via un PER assurance, l’épargnant dispose d’une liquidité garantie, notamment sur les SCPI, qu’il ne peut obtenir via un compte-titres. Tout ceci a évidemment un coût. L’épargnant doit ainsi savoir pour quel PER opter, PER compte-titres ou PER assurance, ou dans le doute, opter pour les deux, puisque le nombre de PER détenus n’est évidemment pas limité. L’épargnant peut alors opter pour son PER la plus adaptée en fonction des supports choisis (par exemple ETF sur un PER compte-titres et SCPI sur un PER assurance).

Premier constat du rapport. Sans surprise, sur un PER assurance, les frais s’empilent comme sur un contrat d’assurance-vie. Ainsi les frais des assureurs, présentés sur les contrats (frais sur versements, frais de gestion, frais d’arbitrage, frais de rentes, frais de transfert) et les frais de gestion des sociétés de gestion portant sur les unités de compte se cumulent. À titre d’exemple, la somme des frais de gestion assureurs + sociétés de gestion avec des UC investies en actions s’élève déjà à près de 3 %, sans même compter les autres frais (sur versement, d’arbitrage, etc.). Mais pour l’épargnant qui a opté pour une déductibilité des versements, le gain fiscal efface, en apparence, l’impact négatif des frais sur le rendement brut. Ce constat ne vaut pas pour les investisseurs ayant opté pour la non déductibilité des versements.

Le rapport indique également que l’information sur les frais internes des fonds (sociétés de gestion) est peu accessible sur les sites internet de nombreux établissements avec des informations très parcellaires, la politique commerciale mise en œuvre par les différents acteurs poussant plutôt le prospect à prendre directement contact avec un conseiller. Ce point ne semble pourtant pas être spécifique aux PER, mais bien aux fonds. Les frais de gestion sont propres à chacun des fonds et le canal d’investissement (PER, compte-titres ou assurance-vie) ne change pas le montant de ces frais internes de gestion. Si le manque de visibilité est criant, l’argument consistant à dire qu’une comparaison accrue entre les produits financiers pourrait être alors effectuée reste un leurre.

Le rapport du CCSF recommande que les frais la somme des frais annuels de gestion totaux – assurance + société de gestion –, sur le

relevé d’information annuel. Ce serait évidemment une erreur d’effectuer un simple cumul de ces frais de gestion, puisque ils ne portent pas sur le même montant. Ajouter les frais de gestion des unités de compte avec les frais de gestion du contrat d’assurance-vie conduirait n’a pas de sens. Les deux niveaux de frais, tous deux exprimés en pourcentages, ne portant pas sur les mêmes sommes. Les frais des sociétés de gestion sont internes au fonds et appliqués en premier, afin de publier la valeur liquidative, sur laquelle alors sont appliqués les frais de gestion de l’assureur sur l’encours constaté sur le contrat. L’indication de la combinaison de ces deux frais, en plus du détail des deux niveaux de frais de gestion, serait encore plus confusante pour les épargnants.

À l’instar du comparateur officiel des frais bancaires, une étude d’opportunité de bâtir le même comparateur pour les PER et les contrats d’assurance-vie serait envisagé. Le rapport précise pour le moment que les conditions ne sont pas réunies pour y parvenir, les frais de gestion portant sur les unités de compte n’étant pas suffisamment accessibles facilement.

| DOCUMENTATION |

|---|

Rapport du CCSF du 20 juillet 2021 sur les frais et informations tarifaires du PER |

| TOP | OFFRES | DÉTAILS | EN SAVOIR + |

|---|---|---|---|

| 🥇 1 |  | PER PLACEMENT-DIRECT RETRAITE ISR (UMR) Jusqu'à 1 000€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

| 🥈 2 |  | PER INDIVIDUEL LFM PER'FORM (LA FRANCE MUTUALISTE) Jusqu'à 150€ offerts (sous conditions). | 👉 EN SAVOIR PLUS |

[1] Les rapports du président du CCSF sont distincts des Avis et rapports du CCSF dans la mesure où ils ne donnent pas lieu à la recherche d’un éventuel consensus entre les membres du CCSF

Vous avez pris votre décision, vous souhaitez souscrire un PER. Première décision, à prendre ou pas, un PER assurance ou un PER bancaire ?

Les contrats d’assurance-vie les plus souscrits du marché ne sont, ni les plus performants, ni les moins chers. C’est le constat pour le moins surprenant à la lecture du top 10 des contrats les plus (...)

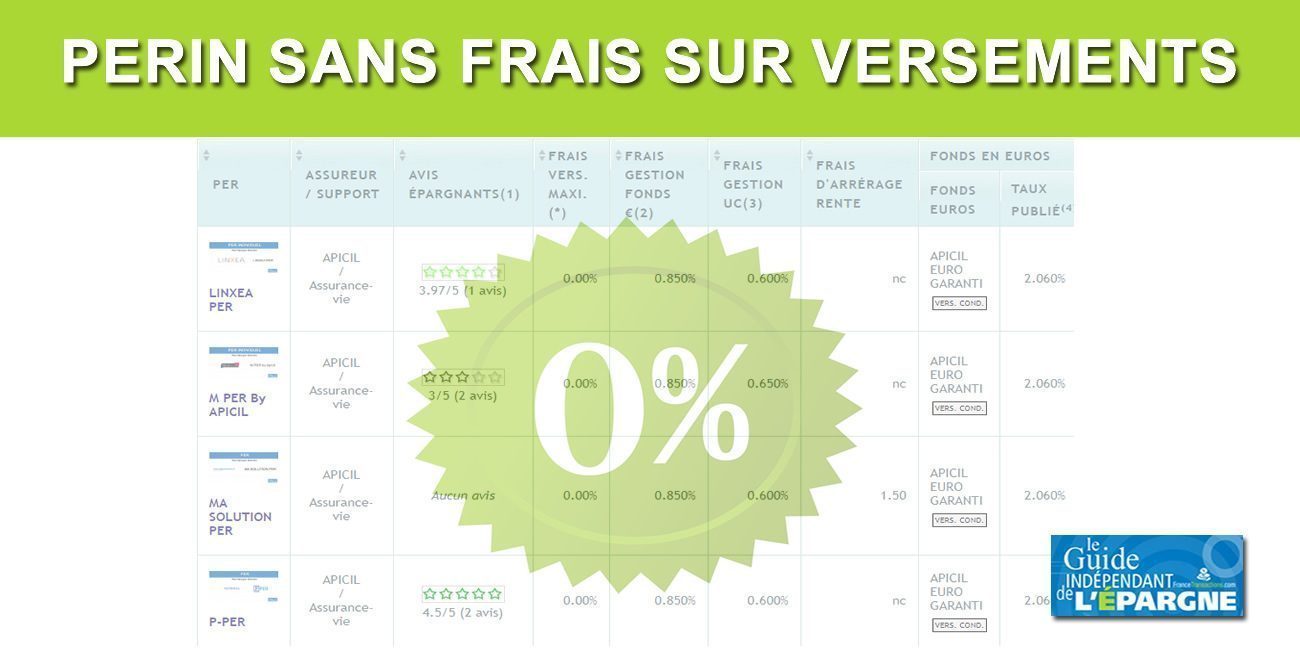

Les PER peuvent être lourdement chargés en frais sur versement. Ne répétons pas les mêmes erreurs qu’avec les PERP ! Pour une épargne de long terme, souscrire un PER peu ou pas gourmand en frais sur les (...)

Top 10 des meilleurs PER individuels du guide de l’épargne, parmi les 86 PER individuels référencés sur notre guide. Classement effectué selon les votes des (...)

Il pleut au Groenland, à 3.000 mètres d’altitude. Le réchauffement climatique s’accélère et les mesurettes prises par les différents pays n’y changeront donc rien. Pis encore. Les USA, la Russie et la (...)

Le PER CTO du Crédit Agricole est une des rares offres de PER individuel basé sur un compte-titres. La très grande majorité du marché étant composée de PER Assurances. CREDIT AGRICOLE PER COMPTE-TITRES (...)

Avis, Rendements, Frais, Bonus

Le PER Placement-direct Retraite, résolument orienté ISR, propose une offre de bienvenue, allant jusqu’à 1000 euros, sous conditions.

En octobre 2025, les versements sur les PER assurantiels s’élèvent à 1,4 milliard d’euros, soit 16 % par rapport au même mois de 2024.

Crédit Agricole propose une prime de 100 euros offerts pour tout versement initial de 3500€ sur le PER maison : le PER Perspective. Les frais sur versements sont ramenés à (...)

2001-2026 — FranceTransactions.com © Mon Epargne Online