L’épargne salariale en chiffres

L’épargne salariale en chiffres : encours, montant moyen, PEE, PER Collectif...

La banque en ligne Monabanq (Élue service client de l’Année pour la 9e fois consécutive) propose le livret épargne Monabanq au taux boosté de 5% brut, applicable pendant 3 mois, jusqu’à 100.000 euros de versement. Bénéficiez par ailleurs de l’offre de bienvenue permettant de recevoir jusqu’à 280 euros de prime pour l’ouverture de votre compte courant assorti de vos moyens de paiement.

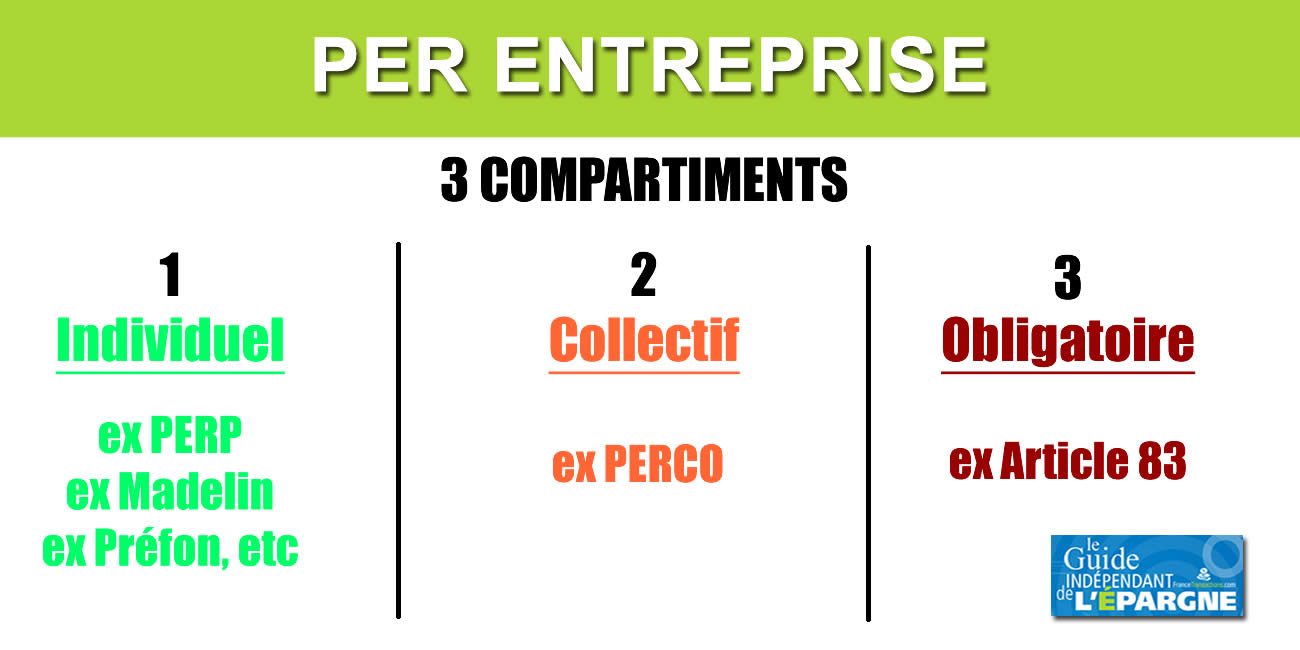

Le PER Entreprise est un plan d’épargne retraite obligatoire interentreprises prenant la forme d’un contrat d’assurance de groupe en cas de vie, à adhésion obligatoire, dont les prestations sont liées à la cessation d’activité professionnelle. Souscrit par l’employeur, il permet donc aux salariés de se constituer une retraite supplémentaire par capitalisation dans un compte individuel de retraite ouvert au nom de chacun.

La mise en place du PER Entreprise est facultative. Elle peut se faire part :

Le PER Entreprise (Plan épargne retraite d’entreprise), accessible à tous les salariés des entreprises proposant ce type de placement épargne retraite, représente un réel avantage social.

Les principes fondamentaux de cette réforme ont été fixés dans le cadre de la loi du 22 mai 2019 sur la croissance et la transformation des entreprises (dite « loi Pacte ») :

Vous pouvez demander le déblocage anticipé du PER d’entreprise collectif dans les cas suivants :

Vous pouvez faire la demande de déblocage à tout moment. Toutefois, en cas de décès du bénéficiaire, les ayants droit doivent présenter la demande dans les 6 mois du décès. Pour savoir comment faire la demande et connaître les justificatifs à fournir, renseignez-vous auprès de votre entreprise ou de l’organisme qui gère le plan pour le compte de l’entreprise.

Le déblocage anticipé du Per d’entreprise collectif se fait en capital. Le capital est exonéré d’impôt sur le revenu et de prélèvements sociaux pour sa part correspondant aux versements. La part correspondant aux gains est soumise aux prélèvements sociaux.

L’épargne salariale en chiffres : encours, montant moyen, PEE, PER Collectif...

Quels sont les chiffres du PER ? Encours, nombre de PER ouverts, solde moyen par PER

L’épargne salariale, et notamment l’épargne retraite collective, confirme leur forte progression.

2001-2026 — FranceTransactions.com © Mon Epargne Online